La situación del sector eólico y la estructura del mercado

Cuando la potencia eólica mundial se acerca a los 1.000 GW en todo el mundo y con una tasa de crecimiento prevista de un 3% anual, nos encontramos ante el siguiente dilema: ¿Si el mercado crece de forma continua, como es posible que todos los fabricantes pierdan dinero que solo para los tres primeros estaría en el entorno de los 4.000 millones de € en el 2021, en el entorno del 10% de su facturación?

Tampoco sabemos si son todos, lo que pasa en China se queda en China, pero al menos ocurre con todas las marcas occidentales, no llamemos fabricantes porque parte de sus componentes también se fabrican en ese país asiático. En paralelo, planteo una segunda pregunta: ¿Cómo se pude salir de esta situación? Aquí el análisis es más complicado y solo me atreveré a esbozar algunas líneas en un segundo artículo.

Pues bien, el escenario de pérdidas, que dicho y hasta donde sabemos no afecta a todas las tecnologías renovables, (una vez más no sabemos lo que pasa en China con la fotovoltaica, por ejemplo) deriva de varios factores, unos intrínsecos al sector y otros externos al mismo. Los primeros los podemos agrupar en los que derivan de la demanda de aerogeneradores, que en el pasado se basó en un sistema de tarifas reguladas conocidas ex ante (las llamadas feed-in) y eso permitía que los fabricantes determinaran el precio de sus máquinas en función de las perspectivas de ingresos del productor.

En esa época, cómoda para los fabricantes, se decía que era más barato comprar una máquina en España y llevarla a Alemania que comprarla directamente en este país por la diferente remuneración. Dudo que alguna vez se aplicara, pero el modelo era creíble. El único inconveniente es que en este escenario, los pedidos unitarios solían ser de pocos MWs por lo que había que acumular varios para tener una importante cartera de encargos.

La llegada de las subastas complicó la estrategia comercial, y no tanto porque ofertaran precios bajos para competir principalmente con la fotovoltaica, que también, sino porque los fabricantes veían una oportunidad de tener pedidos importantes a largo plazo si se vinculaban a promotores ganadores, por lo que se ofertaba a precios bajos, de nefastas consecuencias para su cuenta de resultados.

La diversificación de productos y el coste de las materias primas

Otro elemento intrínseco al sector ha sido la diversidad de tamaños, sobre todo en diámetro, pero también en potencia nominal, en una huida hacia delante para diferenciarse de competidores en productos que podrían considerarse “quasi commodities”, todas se parecen una vez certificadas, tanto desde el punto de vista del diseño como del cumplimiento de los códigos, y reducir el coste unitario en €/MW.

Todo ello supone un sobrecoste en la cadena de producción y compromete los repuestos futuros, punto que se aborda en otro artículo. Aquí los fabricantes chinos son diferentes, sobre todo los que tienen presencia en Europa, de momento testimonial, pues se concentran en pocas plataformas para optimizar costes.

El último de los factores que explica la situación actual, y aunque no es uniforme a todos los fabricantes, está ligado a la falta de adecuación de la cadena de suministro y los sobrecostes que supone. En el pasado, muchas plantas de fabricación de componentes se ejecutaron para facilitar la obtención de autorizaciones, sin que en muchos casos su ubicación fuera la idónea para atender al mercado futuro y ni mucho menos, al tamaño creciente de las máquinas.

Las implicaciones políticas y en muchos casos económicas, algunas fábricas se realizaron con apoyo público y compromiso de mantenimiento del empleo a medio plazo, dificultan la optimización de la cadena de producción. Un aviso para los futuros concursos de acceso.

Por el lado de los factores externos, el principal es el incremento de los costes de los materiales sobre todo cobre y acero y de los fletes para el transporte de componentes y productos terminados. Por lo que se refiere al cobre varía en función del tipo de máquinas, pero su porcentaje en el coste puede estar en el entorno del 2%-3% y de acuerdo con el informe del Banco Mundial sobre materias primas su coste se ha incrementado un 50% desde el 2020 hasta alcanzar los 10.300 €/tm en el año 2022.

Un menor porcentaje de subida ha tenido el acero, en el entorno del 30% para llegar a los 1.400 €/tm en el 2022 pero con un peso muy elevado en el caso de torres de este material para alcanzar un 10% del coste de la máquina. En muchos casos, el problema es que no se han podido trasladar contractualmente estos incrementos de costes a los clientes.

Adicionalmente y entre los factores externos esta la ya mencionada competencia en las subastas con otras tecnologías, fundamentalmente fotovoltaica, que obligaba a situarse en precios similares cuando son multi-tecnología, pero también y por razones de imagen institucional y política en el caso de mono-tecnología: vale apoyar a tecnologías renovables, pero primemos las más baratas.

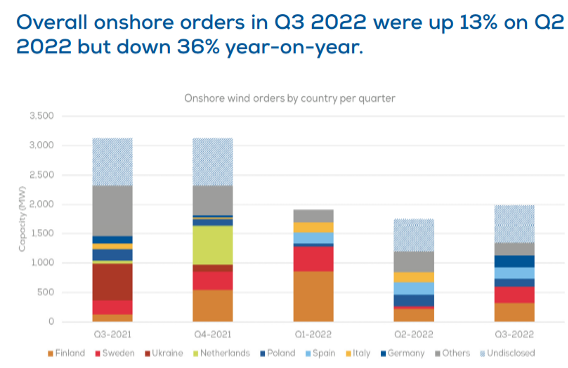

Y para colmo de males, se observa una cierta contracción del mercado tal y como se observa en el gráfico siguiente para Europa, con una caída del 36% de los pedidos sobre el año 2021 por las mismas fechas con una importante concentración en los países escandinavos:

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios