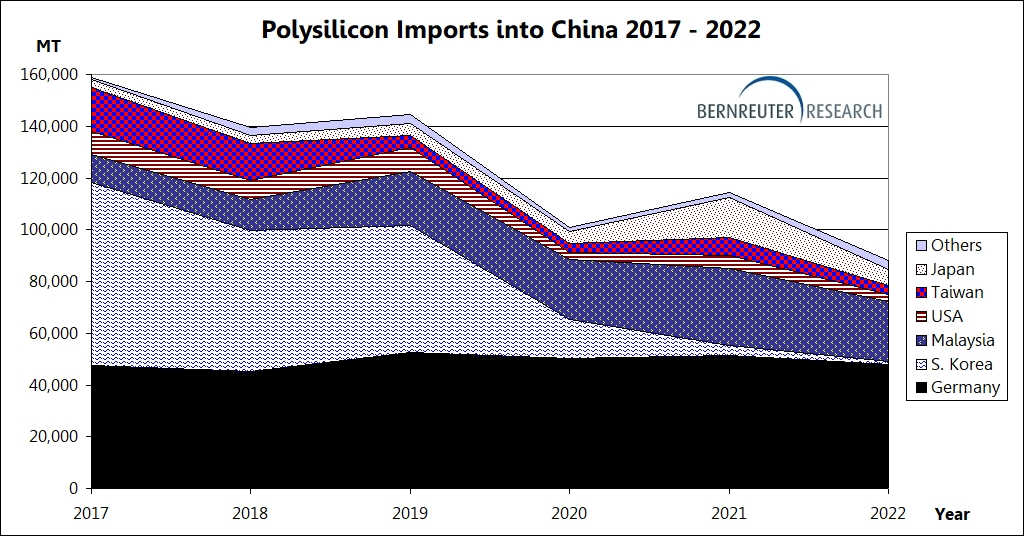

Tras un máximo provisional en 2021, las importaciones de polisilicio en China volvieron a caer en 2022. Según las estadísticas de las aduanas chinas, las importaciones de la materia prima para las células solares se desplomaron un 23%, pasando de 114.203 toneladas (TM) en 2021 a 88.093 TM en 2022.

"Tras la grave escasez de polisilicio en 2021, el aumento de las nuevas capacidades de producción en China ya ha dejado su huella en los volúmenes de importación en 2022", afirma Johannes Bernreuter, director de Bernreuter Research, especialista en el mercado del polisilicio. Utilizando estimaciones preliminares de producción, el analista de mercado sitúa la cuota de China en la producción mundial de polisilicio de grado solar en el 88% en 2022, frente al 82% en 2021 y el 55% en 2017.

En comparación con su pico de 158.918 toneladas en 2017, las importaciones anuales de polisilicio en China se han reducido casi a la mitad. Ahora están cerca del nivel de 2012, cuando alcanzaron 82.760 MT.

Efecto especial derivado de las importaciones japonesas

El mayor descenso en 2022 se observó en las importaciones procedentes de Japón. En 2021, el productor japonés de módulos solares Sharp obviamente descargó grandes volúmenes de inventario de polisilicio después de que el contrato de compra a largo plazo de la empresa con Hemlock Semiconductor expirara en 2020. Esto impulsó las importaciones desde Japón hasta un récord de 15.431 toneladas en 2021, llenando así el vacío de suministro en China; en 2022, sin embargo, las importaciones se desplomaron un 60% hasta las 6.129 toneladas.

Algo similar ocurrió en Taiwán, donde los antiguos productores de obleas solares siguen vendiendo a China existencias de polisilicio que poseen de contratos a largo plazo. Las importaciones de Taiwán cayeron un 50%, de 6.899 Tm en 2021 a 3.480 Tm.

La filial malasia de polisilicio del grupo químico surcoreano OCI también exportó mucho menos a China: los volúmenes bajaron un 23%, de 29.727 a 22.944 toneladas. Sin embargo, esto se debió principalmente a unas obras de mantenimiento en la fábrica de OCI en primavera más largas de lo previsto.

Antidumping

Las importaciones de la alemana Wacker, el mayor proveedor extranjero de polisilicio a China, disminuyeron un 6,3%, de 51.316 Tm a 48.070 Tm. Hemlock Semiconductor, con sede en EE.UU., que se ve obstaculizada por los elevados derechos antidumping chinos, redujo sus volúmenes de 4.811 Tm a 2.785 Tm.

En el caso de Wacker y Hemlock, la razón del descenso hay que buscarla fuera de China. Ambos fabricantes de polisilicio han firmado contratos de venta con Jinko Solar, el segundo mayor proveedor de módulos del mundo; Jinko puso en marcha a principios de 2022 una nueva fábrica de obleas con una capacidad de producción anual de 7 GW en Vietnam.

Trina Solar es el siguiente gran productor chino de módulos que abrirá una fábrica de obleas en Vietnam. "Con la Ley de Prevención del Trabajo Forzado Uigur, que prohíbe los productos procedentes de Xinjiang, y la decisión antielusión contra los módulos solares producidos con obleas chinas en el Sudeste Asiático, Estados Unidos está impulsando la demanda de paneles solares fabricados con polisilicio y obleas que no procedan de China", explica Bernreuter. "Al mismo tiempo, las importaciones de polisilicio en China se reducirán aún más en vista de la masiva expansión de la capacidad nacional. Por consiguiente, el futuro de la materia prima de polisilicio no chino está fuera de China".

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios