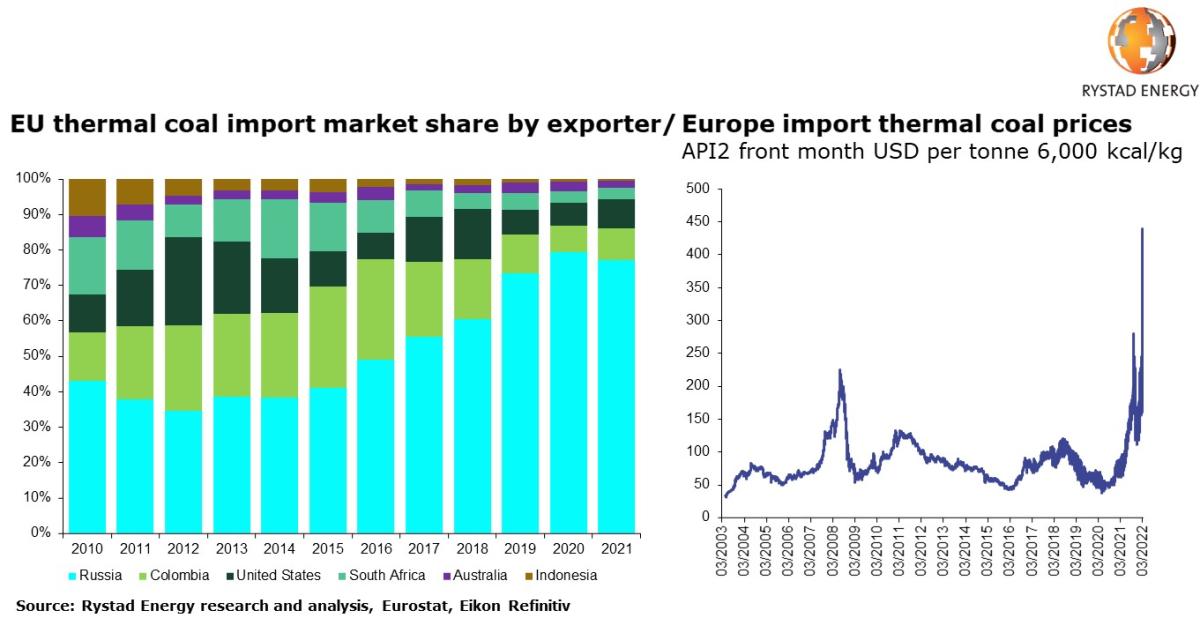

Los precios del carbón se están disparando, llegando a 462 dólares por tonelada, frente a los 186 dólares del 23 de febrero y es probable que superen los 500 dólares este año, según sugiere una investigación de Rystad Energy.

Si bien la mayor parte de Europa y el resto del mundo se han centrado en cómo la guerra de Rusia en Ucrania ha afectado los precios del petróleo, el gas y, más recientemente, el níquel, se ha escrito relativamente poco sobre el impacto del precio del carbón que probablemente afectará a la región y se extenderá como un tsunami en todo el mundo.

Rusia es el mayor proveedor de carbón térmico de Europa. Según Eurostat, el año pasado Rusia suministró a los estados miembros de la UE 36 millones de toneladas de carbón térmico, lo que representa el 70 % de las importaciones totales de carbón térmico. Si bien los volúmenes se han mantenido más o menos iguales, hace una década, las importaciones de carbón ruso eran solo la mitad, con un 35 %.

Si bien la demanda total de carbón para energía ha tenido una tendencia a la baja durante los últimos 10 años, los generadores de energía a carbón en Europa se han vuelto cada vez más dependientes del carbón ruso y la participación de mercado ruso ha crecido sustancialmente con el tiempo.

“Simplemente hay una ausencia casi total de carbón térmico excedente disponible a nivel mundial. Los precios han superado los 400 dólares y la marca de 500 dólares por tonelada parece estar en juego”, dice Steve Hulton, vicepresidente de Carbón en Rystad Energy.

A medida que los precios del gas continúan aumentando, las administraciones europeas pueden recurrir al carbón para cubrir cualquier déficit en la generación de electricidad a medida que se reduce el uso del gas. Sin embargo, los consumidores de carbón tendrán dificultades para obtener carbón adicional de productores alternativos porque el equilibrio entre la oferta y la demanda del carbón térmico marítimo internacional es extremadamente ajustado.

¿Cuánto podrían subir los precios?

Si se producen sanciones sobre el comercio de carbón con Rusia o si hay una interrupción física en el transporte ferroviario/portuario ruso, entonces el cielo es el límite. Los productores y comerciantes informan que los compradores ya están comenzando a alejarse del carbón ruso tanto en los mercados del Atlántico como del Pacífico. Y la amenaza de una demanda adicional y la falta de oferta disponible está moviendo el mercado. En la última semana, los precios del carbón tanto en Europa como en el Pacífico han experimentado saltos importantes. En una señal de lo apretado y nervioso que está el mercado, el miércoles de la semana pasada se informó un comercio físico de carbón Newcastle FOB (6.000 kcal) a $ 400 por tonelada.

El carbón importado es generalmente de mejor calidad y más barato que cualquier producción nacional, ya que todo el mejor carbón de Europa se extrajo hace años. Alemania, por ejemplo, que alguna vez fue una potencia en la minería del carbón, ya no produce carbón bituminoso ni antracita. El último par de minas de carbón 'duro' o 'negro' se cerraron en 2018 después de años de subsidios financieros, que fueron necesarios debido a los altos costos de producción asociados con las vetas profundas y las difíciles condiciones de minería subterránea.

La minería de superficie a gran escala de carbón de lignito de bajo rango (baja energía) todavía se lleva a cabo, pero el carbón importado es vital para satisfacer las necesidades de las muchas plantas de energía térmica diseñadas para quemar combustible de mayor poder calorífico.

Polonia es el mayor productor de carbón del resto de Europa y alrededor del 70% de la generación total de energía proviene del carbón. La producción de carbón polaca aumentó ligeramente en 2021 y el país produjo 52 millones de toneladas de lignito (lignito pardo), un 13 % más que el año anterior, y 55 millones de toneladas de hulla, un 1 % más. Sin embargo, la tendencia de producción a largo plazo está en declive y, si bien Polonia exporta algo de carbón térmico y coquizable a los países vecinos de la UE, también ha aumentado las importaciones de carbón térmico de alta energía de Rusia, ya que generalmente es más barato que la producción local de minas subterráneas profundas.

Uno de los primeros lugares a los que llamarán los compradores serán los proveedores de Colombia y Sudáfrica. La producción colombiana de carbón, que se exporta casi en su totalidad, se recuperó en 2021 tras una gran caída en 2020 debido a Covid-19 y una disputa laboral de tres meses en la gran operación de Cerrejón. La producción aumentó a 59,6 millones de toneladas en 2021, frente a los 49,3 millones de toneladas del año anterior, pero aún muy por debajo de los casi 80 millones de toneladas que logró anteriormente.

Se espera que la producción vuelva a aumentar este año, lo que podría generar 10 millones de toneladas adicionales disponibles para el mercado de exportación, particularmente porque Glencore, ahora propietario total de Cerrejón, busca aprovechar las condiciones del mercado y acumular valor con la adquisición.

Las exportaciones de carbón de Sudáfrica han estado por debajo de los niveles planificados durante varios años. Las exportaciones cayeron por debajo de los 60 millones de toneladas el año pasado, el nivel más bajo en décadas, ya que la red ferroviaria se vio gravemente obstaculizada por el robo de cables de cobre. Se deberían lograr exportaciones anuales de 70 a 75 millones de toneladas si el operador ferroviario Transnet puede resolver sus problemas de seguridad.

La producción de carbón de EEUU está experimentando un resurgimiento después de varios años de declive, impulsada por una fuerte demanda de carbón y precios sólidos, tanto a nivel nacional como internacional. Según las cifras de la EIA informadas hasta el tercer trimestre de 2021, los productores de carbón térmico de EEUU estaban en camino de terminar exportando aproximadamente 36 millones de toneladas el año pasado, un fuerte aumento del 30 % con respecto a 2020. Solo alrededor de 5 millones de toneladas se destinaron a Europa, ya que los mercados asiáticos nuevamente demostraron ser un destino popular y en crecimiento.

Con una falta de inversión en nuevas áreas mineras y el alejamiento general del sector por parte de los inversores, varias minas de EEUU han cerrado en los últimos años, lo que obstaculizará la capacidad de aumentar el carbón adicional para un mercado europeo desenfrenado, particularmente cuando las centrales eléctricas de EEUU están pagando altos precios por el suministro interno.

Miguel

17/03/2022