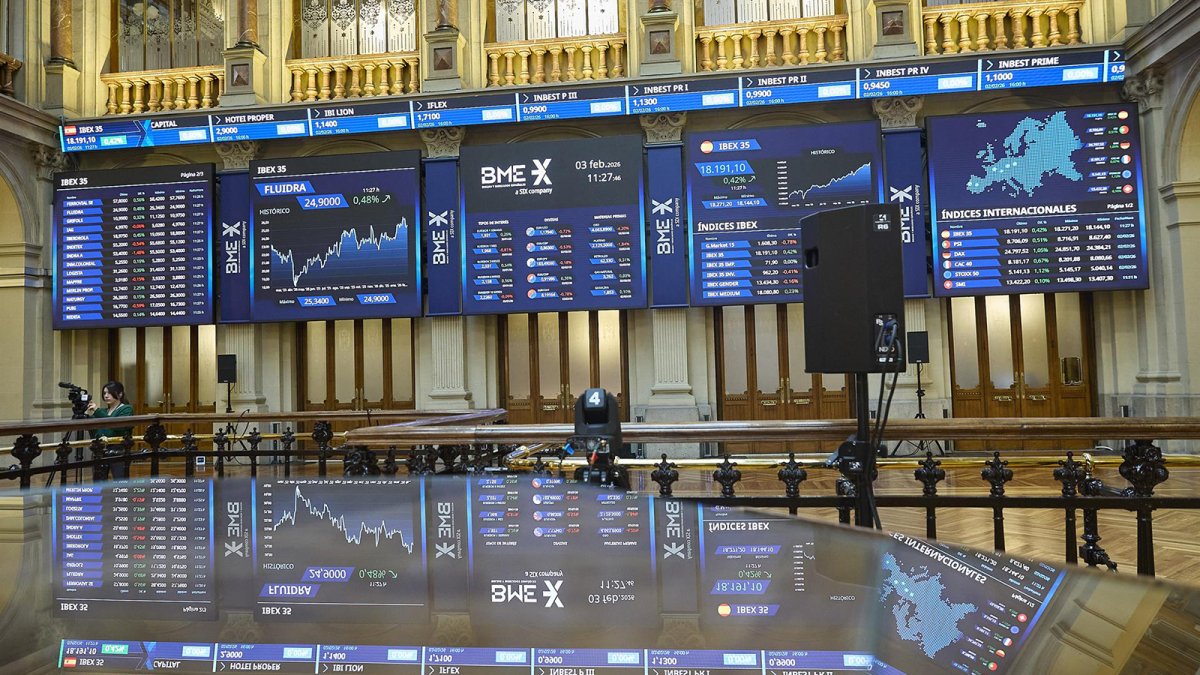

Enagás se ha disparado casi un 6,3% en Bolsa en la jornada,, para liderar las subidas del Ibex 35, tras anunciar que ha alcanzado un acuerdo para vender su participación accionarial del 30,2% en la estadounidense Tallgrass Energy a Blackstone Infraestructure Partners por 1.100 millones de dólares (unos 1.018 millones de euros), en una operación que le permitirá así abordar su plan inversor en hidrógeno.

En concreto, las acciones de Enagás se apuntaron una subida del 6,27% en Bolsa al final de la sesión, tras una jornada de alzas desde el arranque del día, para cerrar a un precio de 13,55 euros por título.

Analistas de Banco Sabadell consideraron la operación una "noticia muy positiva" ya que permite a Enagás reforzar su balance -hasta 20% en el ratio fondos procedentes de las operaciones sobre deuda financiera neta (FFO/DFN) frente al 14% anterior- para poder acometer la ejecución de las inversiones previstas en infraestructuras de hidrógeno renovable en los próximos años.

Además, destacaron que al mismo tiempo refuerza la política de dividendos a medio plazo y supondrá un ahorro financiero casi 45 millones de euros.

En un comunicado, la compañía detalló que está previsto que la transacción se cierre a finales de este mes de julio, si bien del importe acordado, 50 millones de dólares (unos 46,2 millones de euros) se recibirán una vez que se obtenga una autorización administrativa en curso.

La energética dirigida por Arturo Gonzalo Aizpiri también destacó que la venta de Tallgrass Energy se enmarca dentro del proceso de rotación de activos anunciado por la compañía en su Plan Estratégico 2022-2030, "que tiene como prioridades la descarbonización y la seguridad de suministro de España y Europa".

La operación generará una minusvalía contable en la cuenta de resultados de este ejercicio de unos 360 millones de euros al cierre de la operación, aunque Enagás consideró que tendrá "un impacto muy positivo en el estado de flujos de efectivo de la compañía debido a la entrada de caja que conlleva esta desinversión".

El grupo desembarcó en 2019 en el capital de Tallgrass cuando se encontraba en el momento culmen de su su proceso de internalización, aumentando participación posteriormente en 2020, en una operación que le permitía reforzar su posicionamiento en Estados Unidos, el mercado con mayores oportunidades de crecimiento del mundo para infraestructuras de 'midstream'.

La apuesta por el hidrógeno

Sin embargo, Enagás ha dado un importante giro en su estrategia, focalizada ahora en jugar un papel decisivo en el impulso del hidrógeno en España y Europa. Para ello, el desarrollo de infraestructuras supondrán una inversión total bruta estimada en España -incluyendo la parte correspondiente del corredor europeo de hidrógeno H2Med- de alrededor de 5.900 millones de euros.

De ellos, unos 4.900 millones corresponderán a la infraestructura española de hidrógeno y otros 1.000 millones de euros a la parte de España de los 2.500 millones de euros a que ascenderá el H2Med. Considerando unas ayudas públicas del entorno del 40%, se estima así una inversión neta para Enagás de aproximadamente 3.200 millones de euros en el periodo 2026-2030.

De esta manera, con la rotación de la participación en Tallgrass Energy, Enagás fortalece su balance para acometer con garantías la ejecución del plan de inversiones en infraestructuras de hidrógeno renovable, incluidas en la lista de Proyectos de Interés Común de la Unión Europea y cumpliendo con el mandato del Real Decreto-ley 8/2023 que designa a Enagás gestor provisional de la Red Troncal de Hidrógeno.

Además, esta operación refuerza su política de dividendos, así como su sostenibilidad a largo plazo. Y es que para abordar este plan inversor a partir de 2026, Enagás ya decidió ajustar su política de dividendo para el periodo 2024-2026 y fijar una retribución a sus accionistas de 1 euro por título para los tres próximos ejercicios, lo que representa un recorte del 42,5% con respecto a los 1,74 euros que había comprometido como guía anteriormente.

Las desinversiones de Enagás

Dentro del proceso de rotación de activos anunciado por la compañía en su plan estratégico, Enagás ha realizado otras operaciones de venta como la de su participación en la terminal GNL Quintero, en Chile, y las del Gasoducto de Morelos y la Estación de Compresión Soto La Marina, en México.

También ha realizado operaciones de compra en España y Europa como la adquisición de un 4% adicional en Trans Adriatic Pipeline (TAP) —hasta alcanzar el 20% del accionariado—, la entrada con un 15% de participación en el consorcio Hanseatic Energy Hub (HEH) para la construcción de la primera terminal terrestre de gas natural licuado de Alemania, o el acuerdo con Reganosa para la creación de un hub energético en el noroeste de España.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios