Pegaso Renewables Spain, la energética resultante de la adquisición del 51% de la división de energía de FCC por parte de Plenium Partners, saldrá a bolsa el próximo otoño. Como informa elconfidencial.com, los responsables de la compañía han elegido a los bancos colocadores de su oferta pública de suscripción (OPS) prevista en bolsa para el próximo mes de octubre. Citi y JB Capital Markets, el broker de Javier Botín, llevarán a cabo la operación, actuando el primero como coordinador global. Los asesores legales de la salida a bolsa serán Uría Menéndez y Davis Polk & Wardell en representación de la firma emisora, en tanto que Linklaters actuará por parte de las instituciones financieras.

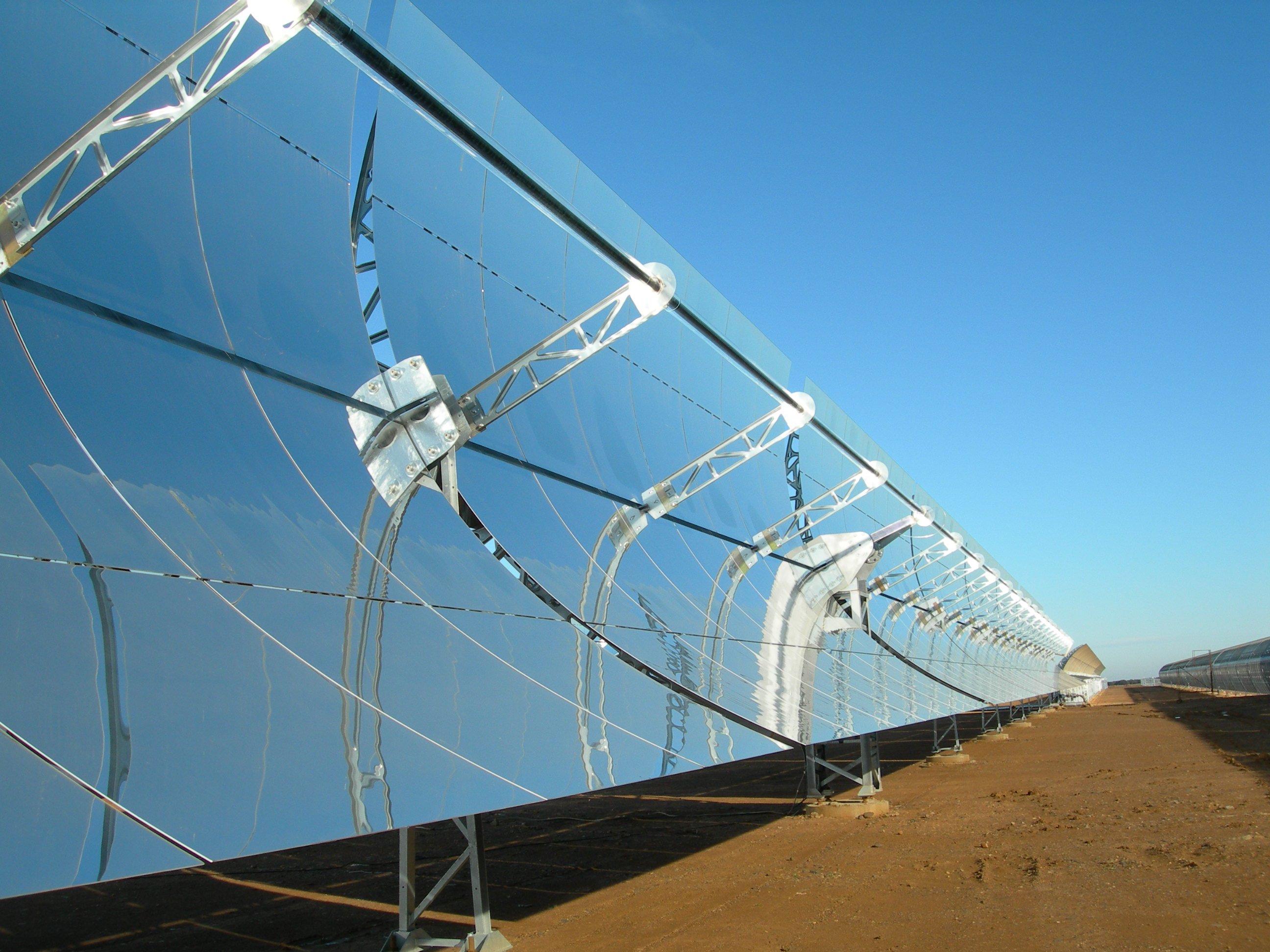

Pegaso adoptará la forma de entidad de capital riesgo y será gestionada externamente por su promotor financiero, el banco de negocios Plenium Partners, fundado por Íñigo Gortázar y Juan Ignacio Martí-Junco. La nueva Pegaso Renewables cuenta con una potencia instalada de mil megavatios (MW), de los que prácticamente la mitad corresponden a los activos adquiridos a la constructora de Esther Koplowitz, y está presente en casi todos los segmentos de las energías verdes: eólica, solar térmica, solar fotovoltaica y mini-hidráulica.

La ampliación de capital tendrá un importe de 500 millones de euros y estará dirigida principalmente a inversores extranjeros. El calendario de trabajo previsto por Plenium Partners sitúa el registro del folleto en la CNMV para el 25 de septiembre. A partir de esta fecha se realizará el

con los potenciales compradores a fin de cerrar la adjudicación de las órdenes dentro de la primera semana de octubre. El estreno en bolsa está inicialmente previsto para el 14 de octubre.

La colocación en los mercados de Pegaso Renewables puede favorecer a FCC, que se reservó importantes derechos de cobro sobre los beneficios que generase la eventual venta de los activos controlados en un 51% por Plenium Partners. De acuerdo con los detalles de la transacción, el grupo de Esther Koplowitz percibirá el 74,5% tanto de las plusvalías como de los flujos de caja que se deriven de su antigua división de energía, donde la constructora ha mantenido una participación del 49%.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios