La decisión de la Administración Biden de realizar una liberación “big bang” de las reservas estratégicas de petróleo (SPR, por sus siglas en inglés) ha reducido con éxito los precios del petróleo, por ahora. La liberación anunciada de 180 millones de barriles se distribuirá en los próximos seis meses. Esto ha producido un cambio esperado en la curva de futuros de Brent, al bajar los precios en el corto plazo mientras los empuja hacia arriba nuevamente en cantidades comparables para los contratos que vencen más adelante en el año. Se puede esperar un giro alrededor de septiembre de 2022, cuando es probable que finalice el lanzamiento de SPR, según muestra la investigación de Rystad Energy.

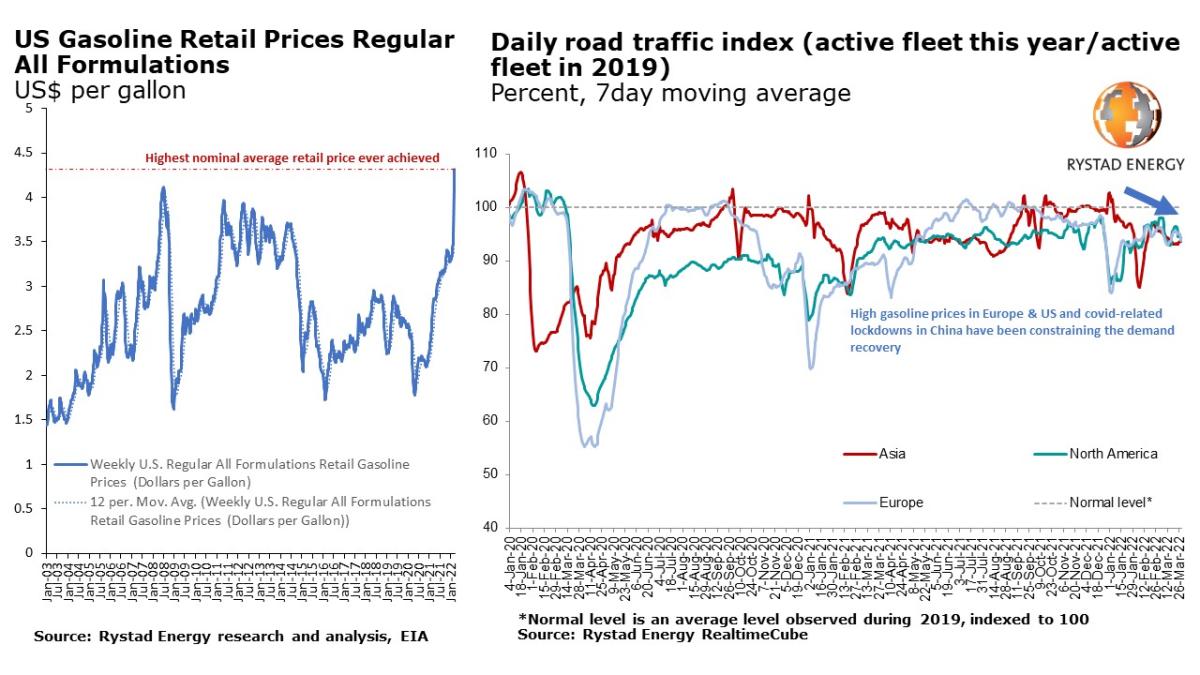

Esta publicación debería proporcionar un alivio temporal de los precios en los surtidores ya que, suponiendo operaciones normales de refinería, una disminución en los precios inmediatos del crudo suele ir acompañada de una disminución en los precios de los productos. Esto llega en un momento en que el precio medio de la gasolina en EEUU es de 4,2 dólares por galón, el más alto registrado.

De hecho, el tráfico por carretera sigue siendo muy bajo en América del Norte y Europa debido a los precios extremadamente altos de la gasolina, y en China debido a los bloqueos provocados por el Covid-19. Pronto, China deberá decidir si perseverar con su política económicamente costosa de cero covid-19 frente al rápido aumento de infecciones.

“La liberación de 180 millones de barriles durante 180 días probablemente resultará en 1 millón de barriles por día (bpd) de media, frente a una caída potencial en las exportaciones de crudo ruso de más de 2 millones de bpd. Este lanzamiento históricamente grande de SPR es la decisión correcta en la crisis actual y los consumidores deberían sentir el beneficio pronto, pero solo resuelve la mitad del problema”, dijo Claudio Galimberti, vicepresidente sénior de análisis de Rystad Energy.

La SPR se estableció hace 50 años, con una vida útil esperada de 25 años. Como tal, la infraestructura está anticuada y puede ser propensa a fallos y contratiempos. La publicación reducirá significativamente el nivel de SPR, sembrando así la semilla para un futuro repunte de precios cuando la demanda de crudo aumente debido a la necesidad de reponer las reservas. Es probable que la calidad cruda del lanzamiento se divida a partes iguales entre grados agridulces.

Los saldos globales a 12 y 18 meses se mantienen sin cambios

Dependiendo de la velocidad del lanzamiento de SPR y su duración, se espera que los balances globales de S&D se modifiquen temporalmente. Suponiendo una liberación SPR promedio de 1 millón de bpd durante los próximos 180 días, y manteniendo todo lo demás constante, incluida la producción de la OPEP+ y sin cambios en la demanda, los balances de oferta y demanda deberían ser menos ajustados durante los próximos seis meses.

En particular, la extracción de acciones en el tercer trimestre será menos pronunciada y dará como resultado una extracción promedio de solo 0,3 millones de bpd para el trimestre frente a la extracción promedio de 1,3 millones de bpd antes de la publicación del SPR. Sin embargo, suponiendo que el SPR deba reponerse en el transcurso del cuarto trimestre y muy probablemente en 2023, se debe esperar un aumento en la demanda de crudo.

Si bien el ritmo y la duración son difíciles de estimar ahora, el aumento parece inevitable. Desde ese punto de vista, el lanzamiento de SPR de "gran explosión" hace muy pocos cambios en el balance global de líquidos 2022-2023.

OPEP+ mantiene el rumbo

El grupo OPEP+ de naciones productoras de petróleo dijo la semana pasada que apuntaría a aumentar la producción en 432.000 bpd en mayo, continuando con un plan mensual acordado el año pasado para reemplazar gradualmente el recorte de producción al comienzo de la pandemia.

Ni los Emiratos Árabes Unidos ni Arabia Saudita se han comprometido a aprovechar su capacidad sobrante y llenar la enorme brecha entre las promesas de la OPEP+ y la producción agregada real, que en febrero, antes de las sanciones a Rusia, se situó en casi 1 millón de bpd.

A este ritmo, y suponiendo una pérdida de producción de crudo ruso de 2 millones de bpd en el futuro, la brecha de la OPEP+ entre las promesas y la producción en mayo podría ampliarse a 3,2 millones de bpd.

Los Emiratos Árabes Unidos y Arabia Saudita no sienten la necesidad de romper su alianza con Rusia y la OPEP+, que durante los últimos 24 meses ha tenido un gran éxito en el reequilibrio del mercado global luego de la mayor dislocación de la demanda que se recuerda desencadenada por la pandemia.

Si bien la OPEP ha mantenido el rumbo en cuanto a los volúmenes, Arabia Saudita continúa aprovechando el endurecimiento del mercado al aumentar sus precios de venta oficiales (OSP). Saudi Aramco elevó su OSP en todos los ámbitos para la carga de mayo, y los barriles destinados a Asia experimentaron los aumentos más amplios, de hasta $ 4,40 por barril.

Flujos de exportación de crudo ruso

Hay señales sólidas de que las exportaciones de crudo ruso se han mantenido hasta ahora, pero con destinos desconocidos. Estos barriles podrían terminar aumentando los niveles de almacenamiento flotante si finalmente no encuentran un comprador. Otras opciones incluyen mayores exportaciones a la India y, sobre todo, a China, si estos dos países deciden compensar los riesgos de ser sancionados por EEUU contra los beneficios del fuerte descuento de los Urales rusos; la última opción para las exportaciones de crudo ruso sería la mezcla de crudo, para que su origen sea menos claro.

Sin embargo, el martes la UE estuvo más cerca de prohibir las importaciones de petróleo de Rusia, lo que resultaría en un cambio estructural importante en los flujos de crudo de Europa a Asia, ya que Europa ha sido un destino importante del petróleo ruso hasta ahora. Se estima que se pueden perder hasta 2 millones de bpd de la producción de crudo ruso si la UE prohíbe el petróleo ruso.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios