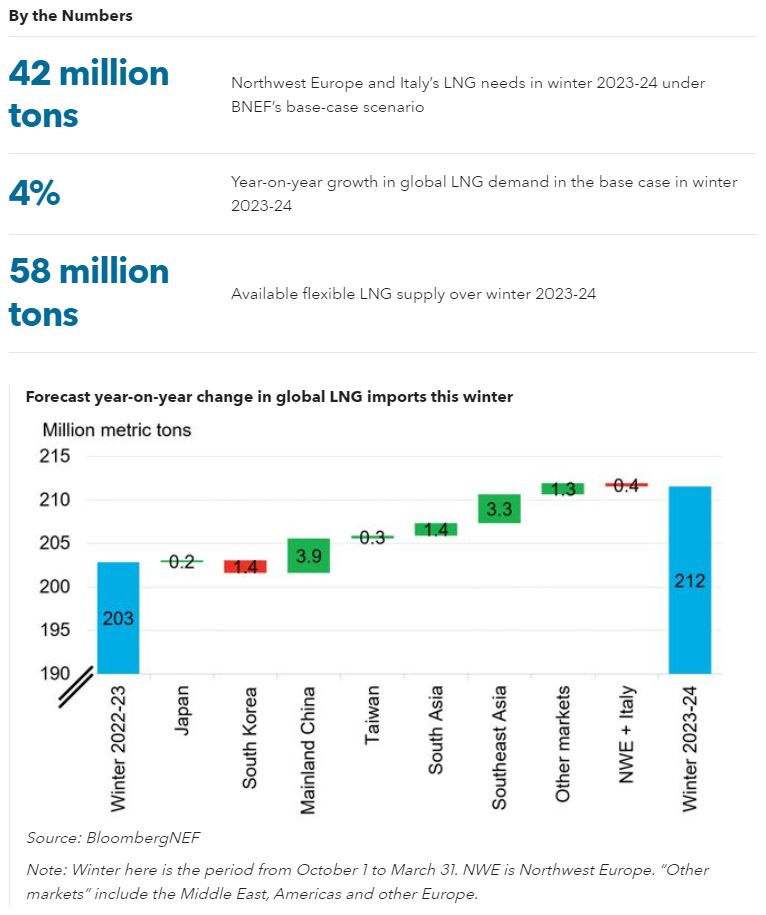

La competencia entre el noroeste de Europa y el norte de Asia por el gas natural licuado será menor este invierno, en contraste con los temores del año pasado sobre una escasez de suministro. Esto se produce en medio de un rebosante almacenamiento de gas en Europa y la expectativa de una demanda moderada en Japón y Corea del Sur.

Es poco probable que el creciente apetito por el GNL en China continental aumente las compras al contado debido a los altos niveles de contratos. Un aumento en los volúmenes de contratos también impulsará principalmente el crecimiento en los mercados asiáticos emergentes en comparación con el invierno pasado.

Por el lado de la oferta, una expansión de la producción se verá respaldada por el regreso de Freeport LNG en EEUU, que estuvo cerrado por cortes el invierno pasado, y cinco nuevos proyectos de licuefacción que comenzarán a operar. Las huelgas en las plantas australianas podrían tensar el mercado en un escenario improbable.

BloombergNEF espera que el noroeste de Europa e Italia terminen el próximo invierno (que va de octubre a marzo) con su almacenamiento de gas lleno al 44%, suponiendo un clima promedio de 10 años. Eso está por debajo de los niveles observados el año pasado. Es probable que las importaciones totales de GNL a la región durante el invierno de 2023-24 sean ligeramente inferiores a las del año pasado, ya que los inventarios completos al comienzo del invierno limitan las llegadas de carga. La demanda de gas puede superar el invierno pasado, lo que provocará mayores retiros de almacenamiento. Podría verse respaldado por un mayor consumo de gas en el sector eléctrico a pesar de la continua destrucción de la demanda en los segmentos residencial, comercial e industrial.

Las perspectivas para los precios al contado del GNL en Asia durante el invierno siguen siendo ligeramente bajistas en el escenario base de BNEF, en comparación con los precios de futuros al 22 de agosto, basándose en un clima normal y suponiendo que no haya huelgas en Australia. El actual contango en los precios del marcador Japón-Corea (JKM) del cuarto trimestre parece deberse principalmente a la expectativa de un aumento de la demanda relacionado con un clima más frío de lo normal en el pico del invierno o cortes de suministro no planificados.

Si el clima resulta ser normal o templado, un escenario probable debido a un posible El Niño en Asia, los precios del JKM en el primer trimestre probablemente disminuirán ya que los inventarios son saludables en China continental (en lo sucesivo, "China"), Corea del Sur y Japón. BNEF espera que se enfríe el aumento de agosto observado en los contratos de futuros de JKM para el invierno debido a posibles huelgas en Australia, ya que el impacto en la oferta, incluso si las huelgas ocurren, es probable que sea limitado. Esto supone que las huelgas en las dos plantas de exportación propiedad de Chevron se limitarán a una o dos semanas, si continúan, y es posible que no resulten en cierres totales de las instalaciones debido a dificultades operativas en el cierre de la planta y su posterior reinicio.

El riesgo invernal parece estar contagiando a los precios de futuros del verano de 2024. Si bien Europa necesita tener retornos netos atractivos para las altas entradas de GNL para recargar su almacenamiento, la falta de impulsores de la alta demanda spot en el norte de Asia durante el verano de 2024 puede limitar la competencia por los cargamentos y ejercer presión a la baja sobre la curva de futuros. Es poco probable que los compradores asiáticos emergentes entren en una competencia de precios con los compradores europeos para satisfacer la demanda.

China liderará el crecimiento de la demanda de GNL en invierno****

China liderará el crecimiento de la demanda de GNL en el invierno, con un aumento interanual del 12% previsto para satisfacer la creciente demanda de gas. Es probable que el sector del transporte experimente el crecimiento más rápido en medio de precios de GNL más asequibles, lo que mejorará la economía de los vehículos comerciales propulsados por gas natural. La competitividad de las centrales eléctricas alimentadas con gas también podría aumentar debido a los precios más bajos y al aumento de la demanda. Sin embargo, la producción nacional de gas más barata y las importaciones por gasoductos limitarán el aumento de las importaciones de GNL. Se pronostica que las importaciones de GNL de Japón se mantendrán estables invierno tras invierno. Si se supone un clima normal en el caso base, en comparación con las temperaturas más cálidas que el promedio observadas el año pasado, la demanda de gas urbano para calefacción aumentará. Sin embargo, una mayor generación nuclear reducirá la demanda de gas para energía, manteniendo estables las importaciones de GNL desde el invierno pasado. En Corea del Sur,

Se espera que las importaciones de GNL del sudeste asiático aumenten hasta un 38% invierno tras invierno. El crecimiento de la demanda será impulsado por la caída de la producción nacional de gas de Tailandia, lo que aumentará su necesidad de GNL. Las entregas de GNL de Singapur en virtud de nuevos contratos, así como los envíos nacionales de Indonesia de los próximos proyectos del Tren Tangguh 3, también aumentarán la demanda. También se prevé que el sur de Asia contribuya al crecimiento de la demanda de GNL invierno tras invierno. La demanda de GNL de la India se verá impulsada por la recuperación de los volúmenes de contratos perdidos, mientras que tanto India como Bangladesh probablemente verán mayores compras al contado debido a los precios más bajos.

El caso base de BNEF considera que el almacenamiento de gas en el 'perímetro de Europa' (noroeste de Europa, Italia y Austria) estará lleno en un 44% para finales del invierno de 2023-24, en comparación con el promedio del 31% durante 2016-2020. Esto es inferior a los inventarios a finales de marzo de 2023, ya que el clima más cálido que el promedio y la destrucción generalizada de la demanda dejaron el almacenamiento a más del 50% de su capacidad. La demanda de gas en invierno recibirá un aumento de 10.000 millones de metros cúbicos año tras año, debido al aumento del consumo del sector energético.

Los cierres alemanes de nuclear y carbón impulsarán la generación a gas****

Se espera que los cierres de plantas de energía nuclear y de lignito alemanas impulsen la generación de gas. Ese crecimiento se verá limitado por la persistente destrucción de la demanda entre los usuarios residenciales y comerciales (13% por debajo de los valores modelados sensibles al clima) y los consumidores industriales (28% por debajo del promedio de 2016-2020) debido a que las tarifas del gas siguen siendo elevadas. Sin embargo, un grupo de suministro más grande y flexible hará que dichas compras sean menos difíciles que el invierno pasado. Se espera que el almacenamiento de gas en Europa esté cerca del 96% de su capacidad para fines del verano de 2024.

La creación de inventarios a lo largo del verano se verá respaldada por la recuperación de la producción de gas noruega entre verano y verano, ya que en 2023 se produjeron cortes prolongados y mayores niveles de GNL. importaciones. Un menor mantenimiento en Noruega durante el verano de 2024 respaldará una mayor producción. La persistente destrucción de la demanda también compensará los recortes en el envío ruso y una disminución en la producción de gas holandesa. Un menor mantenimiento en Noruega durante el verano de 2024 respaldará una mayor producción. La persistente destrucción de la demanda también compensará los recortes en el envío ruso y una disminución en la producción de gas holandesa. Un menor mantenimiento en Noruega durante el verano de 2024 respaldará una mayor producción. La persistente destrucción de la demanda también compensará los recortes en el envío ruso y una disminución en la producción de gas holandesa.

Se espera que el suministro mundial de GNL aumente un 6% invierno tras invierno, hasta 220 millones de toneladas métricas. Las exportaciones de GNL de EEUU se recuperarán con el proyecto Freeport LNG en funcionamiento, después de una larga interrupción el invierno pasado. A esto se suma la puesta en marcha de nuevas instalaciones, a saber, Arctic LNG 2 en Rusia, Altamira Fast LNG en México, Tangguh Train 3 en Indonesia, el proyecto flotante de GNL Tortue en alta mar en Mauritania y Senegal, y Tango FLNG en la República del Congo.

Se espera que las exportaciones estadounidenses aumenten un 17% durante el invierno, impulsadas por el regreso de Freeport, así como por una mayor utilización de Calcasieu Pass. La mayoría de los proyectos estadounidenses registrarán una mayor producción este invierno. El proyecto Cameron LNG es la excepción, ya que se espera una menor producción año tras año debido al mantenimiento previsto. Se prevé que la producción de GNL de Rusia crecerá un 3% invierno tras invierno con la puesta en marcha de Arctic LNG 2.

BNEF supone que el proyecto comenzará a exportar en enero de 2024 y aumentará en los siguientes dos o tres meses. Se pronostica que las exportaciones de Australia aumentarán marginalmente invierno tras invierno en nuestro caso base, debido a una mayor producción en QCLNG y Prelude, lo que compensará una desaceleración en las exportaciones de activos antiguos. BNEF considera poco probable que se produzcan cierres prolongados en las plantas de Chevron si se producen huelgas.

Incertidumbre sobre la demanda china

El clima, la incertidumbre sobre la demanda de GNL de China y la demanda de gas de Europa, y la interrupción del suministro podrían provocar desviaciones de la perspectiva de precios ligeramente bajista de BNEF. Los sectores residencial, comercial e industrial podrían necesitar 2,8 millones de toneladas adicionales de importaciones de GNL por encima del caso base si la destrucción de la demanda es menor de lo esperado. En China, las importaciones de gasoductos procedentes de Asia Central, inferiores a las esperadas, podrían impulsar la demanda de GNL en 1,9 millones de toneladas. De manera similar, una menor generación nuclear en Japón y Corea del Sur impulsaría la demanda de gas. El frío invierno en el norte de Asia y Europa podría agregar 6,1 millones de toneladas y 14 millones de toneladas, respectivamente, a la demanda de GNL del caso base. Un cierre de dos semanas en las plantas de Chevron podría reducir la producción australiana en 1,1 millones de toneladas. Los retrasos en la aceleración del Arctic 2 disminuirán el suministro ruso.

Se espera que la demanda mundial de GNL en el verano de 2024 crezca un 2% interanual, con los mercados emergentes del Sudeste Asiático y el Sur de Asia como los principales impulsores del crecimiento. Singapur verá entregas por contrato adicionales, Indonesia recibirá más envíos nacionales del nuevo proyecto Tangguh Train 3, y Filipinas y Vietnam aceptarán algunas cargas más que en el verano de 2023. India aumentará las importaciones en la terminal de Dhamra, y Pakistán puede comprar algunos cargamentos puntuales desde cero este verano. Las importaciones de GNL del noroeste de Europa podrían crecer verano tras verano debido a las mayores necesidades de inyección de almacenamiento. Se prevé que la demanda del norte de Asia retroceda a medida que Corea del Sur experimente una mayor generación nuclear año tras año. Las importaciones de GNL de China se verán reducidas a medida que se expandan las fuentes de suministro más baratas para satisfacer un modesto aumento en la demanda de gas.

Se prevé que la demanda mundial de GNL en el invierno de 2024-25 será un 3% mayor que el año anterior. Las mayores necesidades de almacenamiento en Japón y Corea del Sur, el crecimiento continuo en Asia emergente y más importaciones a Europa impulsarán el impulso. Se prevé que el suministro de GNL en el invierno de 2024-25 crezca un 2% en comparación con las estimaciones para el próximo invierno. La aceleración de Plaquemines Fase 1 y Golden Pass impulsará a Estados Unidos a la posición de liderazgo en el crecimiento de la oferta. Rusia seguirá el ejemplo a medida que Arctic LNG 2 aumente su producción invierno tras invierno.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios