El Periódico de la Energía ha decidido publicar este artículo del Real Instituto Elcano escrito por Lara Lázaro y Gonzalo Escribano por su alto grado de interés para sus lectores.

Resumen

Se apuntan siete tendencias en energía y clima a seguir en 2021 desde perspectivas que varían por políticas, sectores, regiones y países:

- La evolución de la pandemia y su impacto en energía y clima.

- El peso de la ciencia y la acción climática internacional.

- Los desafíos de los grandes emisores.

- El despliegue de una acción climática española ambiciosa.

- La recuperación gradual del mercado del petróleo.

- La consolidación de los cambios en los mercados de gas natural.

- La aceleración de la transición energética y de sus implicaciones geopolíticas.

Análisis

En 2021 se prolongará la incertidumbre energética y económica que marcan las perspectivas del año en energía y, quizá en menor medida, en clima. Hay consenso en que ambos, energía y clima, seguirán en el centro de la agenda global, europea y española. El presidente del International Crisis Group identifica 10 conflictos a seguir en 2021: de ellos, cinco tienen relación directa o indirecta con el petróleo y el gas (Yemen, Venezuela, Libia, Irán-EEUU y Rusia-Turquía), pero el único de alcance verdaderamente global incluido es el cambio climático.^1^ Se apunta un “nuevo orden inversor” que incluye, entre otros puntos, una preferencia por la sostenibilidad.^2^ Las medidas europeas de recuperación y el plan español tienen un fuerte componente verde,^3^ el presidente Biden quiere que EEUU lidere la transición energética y podría cooperar con América Latina en combatir el cambio climático; y China, Corea del Sur y Japón han anunciado compromisos ambiciosos de reducción de emisiones. Los siete vectores incluidos organizan unas conjeturas tentativas sobre las tendencias en energía y clima para 2021, aunque en el marco de plazos más largos. Abordan primero el previsible impacto de la pandemia en energía y clima para a continuación centrarse en la acción climática (multilateral, de los principales emisores y española), los mercados del petróleo y el gas, y las nuevas geopolíticas de la transición energética.

(1) Pandemia, energía y clima: entre la recuperación verde y una acción insuficiente

La pandemia causada por el SARS-COV-2 y las medidas tomadas por los gobiernos de casi todos los países del mundo para frenarla se espera que hayan reducido (temporalmente) las emisiones de gases de efecto invernadero entre un 4% y un 7% en 2020. Si bien la reducción en emisiones es una buena noticia para el clima, los análisis de crisis económicas como la causada por la crisis financiera de 2008 indican que, de no transformar el modelo productivo, las emisiones volverán a crecer a un ritmo incompatible con los objetivos acordados en el Acuerdo de París hace cinco años. La oportunidad más clara, y quizá la última, ^4^ para la transformación hacia un modelo de desarrollo de bajas emisiones que limite los peores impactos del cambio climático, viene dada por los planes de recuperación para hacer frente a la pandemia. Unos planes cuyas versiones finales e implementación veremos en 2021 y años posteriores. El grado en que los estímulos fiscales de los planes de recuperación post-COVID-19 ayuden a transformar la economía hacia una de emisiones netas nulas determinará, en parte, si podremos limitar el aumento medio de la temperatura global por debajo de los 2ºC.

Hasta finales de octubre de 2020, la cuantía estimada de los planes de recuperación ascendía a 12,7 billones de dólares en las economías del G20 (más España, Filipinas y Singapur), con 3,7 billones asignados a sectores con un impacto significativo en las emisiones de gases de efecto invernadero (energía, transporte, agricultura y residuos). Si bien los análisis cuantitativos y omnicomprensivos del impacto de los planes de estímulo no llegarán hasta después de su implementación, análisis preliminares (necesariamente parciales y más subjetivos) mostraban en abril de 2020 que el grado de alineamiento de los mismos con los objetivos climáticos era manifiestamente mejorable.^5^ Esta valoración se ha mantenido hasta finales de 2020, con paquetes de estímulo con un efecto neto negativo para el medio ambiente en 16 de las economías del G20 analizadas y dos de las tres economías analizadas no pertenecientes al G20. Según los análisis de octubre de 2020 de Vivid Economics, si bien se han comprometido 502.000 millones de dólares en forma de estímulos de recuperación “verde” (en las economías del G20 más España, Filipinas y Singapur) frente a 195.000 millones en estímulo fiscal que aumentarán la contaminación o destruirán hábitats, uno de los mayores riesgos de los actuales paquetes de estímulo para el medio ambiente estriba en las iniciativas que pueden revertir medidas legislativas o ejecutivas de protección ambiental. En 2021 habrá una mayor concreción en los paquetes de estímulo fiscal que, si considerasen el cumplimiento de los objetivos del Acuerdo de París, deberán ser más “verdes” que las propuestas actuales.

El sector energético también seguirá pendiente de la evolución de la pandemia y su impacto sobre la economía. En 2020, pese a la emergencia sanitaria, el sector mantuvo su actividad estratégica gracias a los esfuerzos de todos sus actores. La caída de la actividad económica, los confinamientos y otras restricciones a la movilidad supusieron una reducción acusada de la demanda y los precios.^6^ En 2021 el sector seguirá centrado en gestionar las consecuencias de la pandemia y su evolución a corto y medio plazo. Las previsiones de fuerte rebote en la economía mundial y la demanda de energía afrontan el riesgo de nuevas olas y ciclos de confinamientos y restricciones. Hay incertidumbre sobre el ritmo y efecto económico de la vacunación, pero también sobre cuánto tiempo y en qué medida perdurarán el teletrabajo o la reducción de viajes y desplazamientos. Hay consenso en que la pandemia ha acelerado la transición energética, y en 2021 deberían verse las primeras consecuencias.

(2) Ciencia y acción climática internacional

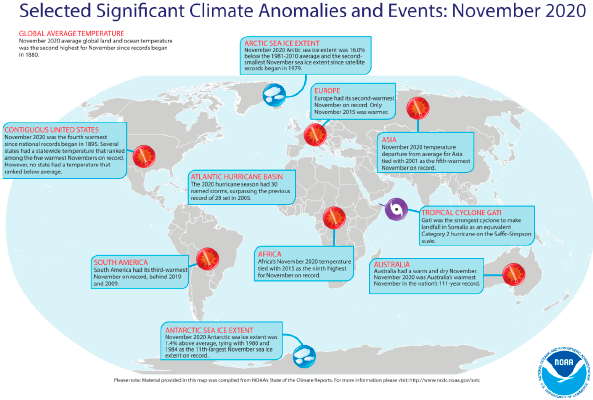

Las razones para “reverdecer” los paquetes de estímulo fiscal post-pandemia también se sustentan en los impactos físicos del cambio climático. El año 2020 fue el segundo más cálido desde que existen registros según la National Oceanographic and Atmospheric Administration (NOAA), a pesar del fenómeno de La Niña, que históricamente limita el aumento medio de la temperatura global cuando ocurre. En 2021 se espera, con la incertidumbre habitual, que siga siendo un año con un número significativo de acontecimientos meteorológicos extremos, si bien las temperaturas medias globales podrían ser algo menores que en 2020.

En cuanto a la acción climática concertada a nivel global, entre el 1 y el 12 de noviembre de 2021 se celebrará (previsiblemente) la COP 26 en Glasgow, pospuesta un año por la pandemia. Esta cita climática internacional es la más importante desde 2015, cuando se adoptó el Acuerdo de París. La importancia de la COP 26 radica en que las Partes del Acuerdo de París habrán presentado la segunda versión de sus compromisos climáticos (llamados contribuciones determinadas a nivel nacional, o más frecuentemente Nationally Determined Contributions, NDCs), o habrán actualizado o vuelto a comunicar sus primeros NDC. Además, las Partes del Acuerdo de París habrán presentado sus estrategias de descarbonización a largo plazo, encaminadas a alcanzar las emisiones netas nulas en la segunda mitad de siglo.

Los retos de cara a 2021 en materia de negociaciones climáticas internacionales incluirán:

- Aumentar el grado de ambición de los compromisos climáticos. Para cerrar la brecha entre emisiones y objetivos climáticos con los nuevos NDC, de las 59,1 GtCO2e emitidas en 2019^8^ (incluyendo las provenientes de cambio en los usos de la tierra) deberán reducirse más de la mitad (hasta alcanzar las 25GtCO2e en 2030) si queremos seguir albergando alguna esperanza de limitar el aumento medio de las temperaturas globales a 1,5ºC con respecto a la era preindustrial. Hasta finales del año pasado, 127 países –que suponen el 63% de las emisiones mundiales– se habían comprometido a alcanzar emisiones netas nulas en el entorno de 2050. De cumplirse estos objetivos de neutralidad climática, el objetivo menos ambicioso del Acuerdo de París de limitar el aumento medio de las temperaturas bien por debajo de los 2ºC podría estar (casi) al alcance de la mano según Climate Action Tracker.

- Terminar de negociar el libro de reglas de Katowice de implementación del Acuerdo de París. Esto supondrá, entre otros elementos, alcanzar un acuerdo en materia de mecanismos de mercado, también conocido como mecanismo de desarrollo sostenible (potencialmente similar al mecanismo de desarrollo limpio del Protocolo de Kioto) y no de mercado (por ejemplo, a través de ayuda al desarrollo para luchar contra el cambio climático) del artículo 6. Los objetivos de las negociaciones del artículo 6 serían: asegurar la integridad de estos mecanismos de forma que se evite la doble contabilidad a través del establecimiento de los ajustes contables correspondientes (corresponding adjustments); asegurar las reducciones efectivas de las emisiones (Overall Mitigation of Global Emissions, OMGE); acordar el porcentaje de ingresos del mecanismo de mercado que se destinará a la adaptación (share of proceeds); y, decidir sobre la continuidad de los permisos generados por el protocolo de Kioto (carryover).

- Cerrar la brecha en materia de financiación climática internacional, cifrada en 21.100 millones de dólares en 2018 de los 100.000 millones anuales a partir de 2020, comprometidos ya en 2009 e incluidos en la decisión que acompaña al Acuerdo de París y a los que se refiere su artículo 9.

- Que se avance en la alineación de los flujos financieros con los objetivos climáticos, incluyendo los provenientes de los planes de recuperación. Para ello, Japón lanzó, con el apoyo de la Secretaría de la Convención Marco de las Naciones Unidas sobre el Cambio Climático (UNFCCC) la plataforma Redesign 2020 en septiembre de 2020 en la que 73 países y numerosos actores no estatales describen iniciativas para una recuperación verde, con mayor o menor detalle. En el caso de los países europeos, las acciones descritas en la plataforma mencionada reflejan los compromisos de descarbonización de sus Planes Nacionales Integrados de Energía y Clima (PNIEC) que se deben ejecutar entre 2021 y 2030. No obstante, para fomentar de manera efectiva la alineación de los planes de recuperación post-COVID-19 con el Acuerdo de París y con los Objetivos de Desarrollo Sostenible, sería necesario según estudios académicos recientes que el Reino Unido, como presidencia de la COP 26, convierta la recuperación verde en un tema central de la cumbre. Además, sería necesario que se diseñe un sistema de gobernanza robusto para los planes de recuperación que ayude a discernir lo que son inversiones verdes de lo que no lo son.

(3) Desafíos considerables para los grandes emisores en 2021

Para los tres mayores emisores, China, EEUU y la UE, el año 2021 viene con una agenda de políticas y compromisos climáticos considerable. China anunció que alcanzará el pico en sus emisiones de dióxido de carbono (CO2) antes de 2030, reducirá la intensidad de sus emisiones de CO2 en más de un 65% también en 2030 con respecto a los niveles de 2005, aumentará el porcentaje de fuentes no fósiles en su consumo de energía primaria en el entorno del 25% en 2030, aumentará su volumen de existencias forestales en 6.000 millones de metros cúbicos en comparación con los niveles de 2005, contará con 1.200 GW de potencia eólica y solar instalada en 2030 y alcanzará la neutralidad en carbono antes de 2060. En 2021, China publicará (previsiblemente en marzo) su XIV Plan Quinquenal (2021-2025) en el que se espera una alineación con los anteriores compromisos en materia de energía y clima. Así, a lo largo de 2021 será clave observar los límites de emisiones que se podrían imponer para el sector eléctrico, los límites potenciales a las emisiones de CO2 para el conjunto de la economía, la capacidad instalada de carbón, el funcionamiento y desarrollo del mercado nacional de derechos de emisión (el mayor del mundo), y si se fomentará una descarbonización de los proyectos de la Franja y la Ruta (Belt and Road Initiative, BRI). Además, el Ministerio de Ecología y Medio Ambiente, por primera vez, elaborará un plan nacional específico para luchar contra el cambio climático en el marco del XIV Plan Quinquenal.

En EEUU se espera que la victoria de Joe Biden suponga un cambio de rumbo significativo en materia climática. A nivel internacional EEUU se reincorporará al Acuerdo de París un mes después de que Biden se convierta en presidente, si cumple su promesa electoral. Tras los dos defaults climáticos de EEUU (la no ratificación del protocolo de Kioto y la ratificación y posterior salida, temporal, del Acuerdo de París), el liderazgo climático de EEUU no parece que pueda restaurarse completamente, aunque la comunidad internacional recibirá con alivio su retorno a la acción climática concertada. A nivel nacional, se espera que Biden y Harris se embarquen en una recuperación verde e intenten revertir un buen número de las acciones de desregulación de la era Trump. Esto incluiría retomar y aumentar la ambición de sus compromisos en materia de reducción de emisiones (incluyendo los objetivos de que el 100% de la electricidad provenga de fuentes sin emisiones en 2035 y que EEUU alcance la neutralidad climática en 2050), aumentar la eficiencia energética, reforzar el papel de la ciencia en la toma de decisiones y aprobar un sustituto del Clear Power Plan de Obama, entre otros.

La UE acordó y comunicó en 2020 a la secretaría de la Convención Marco de las Naciones Unidas sobre el Cambio Climático (CMNUCC) su objetivo de aumentar los compromisos de reducción de emisiones. Dichos objetivos suponen reducir las emisiones de gases de efecto invernadero en un 55% en 2030 en comparación con los niveles de 1990 (objetivo incluido en la actualización del NDC de la UE) y alcanzar la neutralidad climática en 2050, según reza la comunicación sobre la Estrategia de Descarbonización a Largo Plazo de la UE. A nivel interno, uno de los desarrollos más esperados en materia de política climática de la UE-27 en 2021 será la aprobación de la llamada “ley climática europea” que convertirá en legalmente vinculante el objetivo de alcanzar la neutralidad climática en 2050. Dicha “ley” también contemplará el objetivo de reducir las emisiones de gases de efecto invernadero en un 55% en 2030, establecerá (previsiblemente) trayectorias de reducción de emisiones y (esperemos) que incluya una institución científica independiente. Ésta ayudaría a definir objetivos climáticos, apoyaría la evaluación paneuropea del progreso logrado, fortalecería la rendición de cuentas y reforzaría la legitimidad de la política climática.

Además, la UE llevará a cabo en el primer semestre de 2021 una revisión de los instrumentos de política climática con el fin de alinear el acervo comunitario con los objetivos climáticos acordados en 2020. La Comisión Europea presentará su propuesta legislativa sobre el ajuste de carbono en frontera (Carbon Border Adjustment Mechanism, CBAM) en el segundo trimestre de 2021 como parte del Pacto Verde Europeo. Asimismo, los Estados miembros presentarán sus planes definitivos de recuperación, transformación y resiliencia como muy tarde en abril de 2021. Estos planes tendrán un fuerte componente de descarbonización: tanto el instrumento de recuperación temporal, Next Generation EU, como el nuevo marco financiero plurianual (MFP) 2021-2027, tienen como objetivo destinar el 30% del montante total ^9^ a la descarbonización del modelo de desarrollo como estrategia de crecimiento de la Unión.

(4) España y cambio climático en 2021: otro año de actividad frenética

Para España, 2020 fue un año de gran actividad climática. Entre otros, se envió a Bruselas la versión definitiva del Plan Nacional Integrado de Energía y Clima, se envió a las Cortes el Proyecto de Ley de Cambio Climático y Transición Energética (que previsiblemente se aprobará en 2021), se publicó la Estrategia de Descarbonización a Largo Plazo (ELP 2050) y un largo etcétera en el ámbito energético. Con una hoja de ruta hacia las emisiones netas nulas en 2050 y unos objetivos ambiciosos para 2030, el año que ahora comienza viene, además, con el propósito de adelantar los objetivos de descarbonización de España de 2025 a 2023, según el Plan de Recuperación, Transformación y Resiliencia (España Puede) presentado por el gobierno en octubre de 2020. España deberá seguir atenta a los fondos del programa NextGen EU y a facilitar su absorción con proyectos concretos y lo más consensuados posible con el propio sector y los gobiernos autonómicos y locales.^10^

Si bien las evaluaciones iniciales del plan español (y de las medidas de recuperación en términos más amplios) son positivas en términos de acción climática y de impacto económico potencial, quedan dudas por resolver. En primer lugar, el grado en el que España podrá ejecutar proyectos por las cuantías estimadas en el plan España Puede antes de 2026. En segundo lugar, la gobernanza de los fondos en un sistema descentralizado con capacidades asimétricas de gestión y absorción de fondos. En tercer lugar, cómo se estructurará la colaboración público-privada en un país con el 99,8% del tejido empresarial español formado por pymes. Cuarto, cómo se pueden usar (parte de) los fondos para alentar un modelo de emisiones netas nulas con una ciudadanía concernida por el cambio climático pero con voluntad de cambio en sus hábitos de consumo aún muy incipiente. Finalmente, habrá que gestionar el impacto que tendrán las reformas pendientes en el ámbito educativo, en el mercado laboral, en las pensiones, etc., en un contexto político polarizado. En clave de acción exterior, una política climática ambiciosa y una transición energética exitosa son dos vectores de proyección de poder blando que permiten alinear valores e intereses tanto en el plano multilateral como bilateral.^11^

(5) Una recuperación gradual del mercado del petróleo

El rebote en 2021 está descontado, pero como ocurre con la economía, todo depende de su magnitud. Según la AIE, la demanda de petróleo caerá en 2020 en 8,8 mbd, y en 2021 se recuperarían 5,7 mbd, ambas cifras récord. Las previsiones de precios para los primeros meses de 2021 mantienen los niveles de finales de 2020, en el rango de los 50 dólares para el Brent. La previsión de US EIA es de 49 dólares para el conjunto del año, aunque con tendencia al alza, y hay previsiones más optimistas que se acercan o incluso superan los 60 dólares para final de año (JP Morgan apunta a los 68 dólares), en línea con la tendencia al alza experimentada en sus primeras semanas. A cualquiera de esos niveles, la mayor parte de la industria tendría flujos de caja positivos y podría reducir su endeudamiento, en máximos después del colapso de 2020, especialmente el de los productores estadounidenses de shale oil. La mayor incertidumbre está en la demanda, que dependerá de la pandemia. El grueso de la recuperación en 2020 provino de China, mientras que en Europa la demanda del último trimestre cayó por la segunda ola. Olas sucesivas en 2021 y eventuales retrasos en la vacunación la mantendrían deprimida, algo interiorizado por la OPEP+ que previsiblemente mantendrá el acuerdo de finales de 2020 para aumentar la producción en apenas 0,5 mbd con revisiones mensuales en función de la evolución de la demanda.

De hecho, la OPEP+ comenzó 2021 con una reunión que acordó elevar la producción de petróleo, lo que amenazó con deprimir los precios y precipitó el anuncio por parte de Arabia Saudí de que recortaría voluntariamente un millón de barriles diarios adicionales en febrero y marzo por encima de su cuota actual, dejando que los demás miembros aumenten la producción. Aunque lo previsible es que las tensiones entre Arabia Saudí y Rusia tiendan a mantenerse ante las presiones rusas para aumentar la producción y relajar las cuotas de la OPEP+, una nueva guerra de precios parece descartable. Muchos analistas consideran que el apoyo a los precios por parte de la OPEC+ está permitiendo al petróleo no convencional estadounidense mantenerse en el mercado. En EEUU, la EIA espera que la producción caiga de 12,2 mbd en 2019 a 11,3 en 2020 para estabilizarse en 11,1 en 2021, pero si los precios se mantienen por encima de los 50 dólares podría aumentar. También se cuenta con que la producción de Libia siga llegando al mercado como en los últimos meses (más de 1 mbd). En cambio, las posibilidades de que 2021 vea el regreso de barriles iraníes parece reducida. Aunque la Administración Biden quisiera iniciar conversaciones para revertir las sanciones, no es probable que lo haga antes de las elecciones presidenciales de Irán en junio, por lo que su regreso al mercado (estimado en otro millón de barriles diarios) quedaría como pronto para 2022, pero sólo si el país cumpliese los compromisos del acuerdo nuclear (JCPA).

(6) Un año clave en la consolidación de las tendencias de cambio para el gas natural

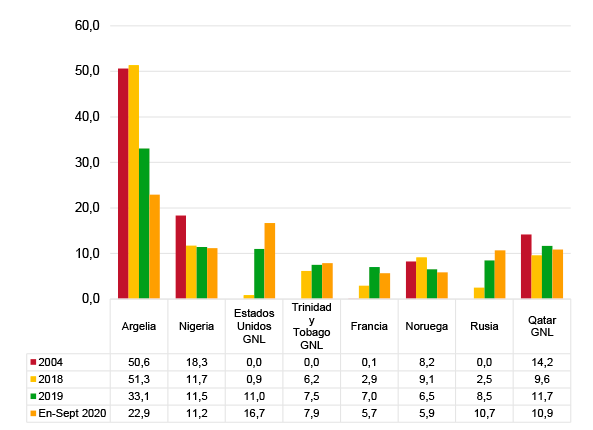

El año 2020 fue el de consolidación del GNL estadounidense en Europa y en España. Durante varios meses, EEUU primero y Qatar después superaron a Argelia como primer suministrador de gas a España. Como puede verse en la Figura 3, con datos de CORES, las exportaciones argelinas de gas a España han pasado de superar el 50% en 2018 a caer por debajo del 23% en los primeros nueve meses de 2020. En cambio, EEUU pasó a suponer el 17%, siendo ya el segundo exportador a España por delante de Nigeria, Rusia y Qatar. La recuperación de la demanda europea y de los precios del GNL podrían dejar más espacio para los suministros argelinos en 2021, pero las importaciones españolas e italianas podrían mantenerse en mínimos si los contratos vinculados al petróleo siguen por encima del precio del GNL pese a las recientes renegociaciones. La entrada en funcionamiento del gasoducto Trans-Adriático (TAP), en el cual Enagás tiene un 16%, añade los suministros del Caspio. En 2020 los precios del gas se mantuvieron bajos, pero subieron con fuerza en diciembre por el contagio de las subidas en Asia en previsión de un invierno de bajas temperaturas. El mercado ibérico del gas (MIBGAS) se disparó en los primeros días del año por la conjunción del temporal la fuerte demanda asociada, pero también por restricciones de oferta. Por un lado, los altos precios asiáticos desviaron cargamentos de GNL destinados inicialmente a España, alguno de ellos con muy poca anticipación. Por otro, las exportaciones de Argelia, que ya había tenido problemas con una de sus terminales de gas en diciembre, se redujeron de nuevo por dificultades en el procesamiento del gas. Cuando las exportaciones argelinas se recuperaron, la tensión en los mercados se relajó.

Este episodio de pico de precios ejemplifica las tensiones entre dos estrategias de aprovisionamiento: suministros de precios relativamente más alto pero seguro, como el que ofrecen los contratos de gas argelinos a largo plazo e indexados al petróleo; y proveedores más flexibles como los del GNL estadounidense, que suelen ofrecer precios más bajos pero incrementos más bruscos, desviando incluso en el último momento cargamentos previstos en busca de mejores condiciones. Muestra también que, pese a su pérdida de peso como suministrador, el papel de Argelia seguirá siendo determinante, como ya pasó en la crisis del parón nuclear francés de 2017. El año 2021 será clave para Argelia, que necesita atraer inversiones para revertir el declive de su producción y ajustar sus precios a la realidad de los mercados. Su ministro de Energía reconocía recientemente que tanto los ingresos por exportaciones de hidrocarburos del país como los de la imposición petrolera han caído en 2020 más de un 30%. Si la tendencia no se revierte y las reservas de divisas siguen cayendo, el país podría asomarse a una crisis cambiaria a finales de año. Ante la falta de datos por parte de las autoridades argelinas, algunos economistas prevén que las reservas de divisas podrían caer a finales de 2021 hasta niveles que comprometerían poder cubrir las necesidades del país en 2022. La nueva ley de hidrocarburos de 2019 debería concretarse en 2021, cuando está prevista una nueva ronda de concesiones tras los fracasos de las últimas convocatorias.

En Europa, seguirá la pugna entre los suministros rusos y el GNL estadounidense, y deberá despejarse el futuro del gasoducto Nordstream2. EEUU ya ha ampliado las sanciones para 2021, pero los socios del proyecto esperan que culmine este mismo año. El gas del Mediterráneo Oriental seguirá instrumentalizándose políticamente, pero parece difícil que pueda entrar en competencia con los proveedores establecidos mencionados o nuevos entrantes como EEUU, especialmente si el contexto geopolítico sigue enrareciéndose y desbordándose sobre el Mediterráneo Occidental.^12^ En 2021 la atención seguirá puesta en las exportaciones estadounidenses de GNL, que acabaron 2020 en niveles récord y precios al alza, y que se pronostica que aumenten un 30% en 2021. Tras el pico de consumo en un invierno frio, que ha iniciado el año con precios altos del gas (y en consecuencia de la electricidad), todas estas fuentes de importación de gas en Europa se encontrarán con una demanda átona a medio plazo. Se espera que la demanda asiática de GNL se recupere rápidamente en 2021, como apuntan los precios récord alcanzados en las primeras semanas del año, sobre todo en Japón, pero también en Europa. La expansión de la capacidad de licuefacción global (un 3,5%) y la extensión de los contratos de GNL, más flexibles y no indexados al petróleo, mantendrán la opcionalidad de suministro de los compradores durante el próximo año. Pero, junto con los efectos de la pandemia, también mantendrá la volatilidad de los precios en niveles elevados y no pueden descartarse nuevos picos como los alcanzados en los primeros días del año.

(7) Aceleración de la transición energética y emergencia de sus geopolíticas

Las renovables seguirán dominando las nuevas adiciones de capacidad de generación, impulsadas por nuevos proyectos solares con paridad de red en China, un repunte en los de la India y los proyectos estadounidenses diferidos. Las energías renovables representarán la mayor parte de la nueva capacidad de generación de electricidad prevista en EEUU para 2021. En 2021 habrá también proyectos renovables retrasados por la pandemia y los precios seguirán cayendo. Hasta ahora Oriente Medio adjudica los proyectos solares a precios más bajos, pero en 2021 habrá subastas importantes en España y Chile, mercados establecidos que pueden inducir ofertas agresivas. 2021 deberá despejar también las dudas sobre las medidas aplicadas por López Obrador en México, que ha cancelado subastas de renovables, revisado contratos y otorgado acceso preferencial a la generación convencional. Aunque algunos de estos cambios están en revisión, han generado gran incertidumbre y una disminución de la inversión renovable cuyo contexto deberá aclararse en 2021.

Con algunas excepciones, se espera que la lucha contra el cambio climático y la recuperación verde impulsen el ritmo de la transición y, con ella, la emergencia de las geopolíticas de la transformación energética que implica. La llegada de una geopolítica de electro-Estados sigue pareciendo prematura,^13^ pero en 2021 pueden empezar a verse las primeras consecuencias y posicionamientos ante las transformaciones energéticas en curso. Por ejemplo, en Europa 2021 será el último año en que el BEI pueda financiar infraestructuras fósiles. Como se ha apuntado, también conoceremos la propuesta de mecanismo de Ajuste de Carbono en Frontera de la Comisión. Ambos elementos ejemplifican el alineamiento de las políticas europeas con el Pacto Verde, y afectan a elementos clave de la acción exterior europea como las infraestructuras o los acuerdos comerciales. En 2020 se vieron las primeras tensiones comerciales con la oposición francesa al acuerdo de asociación Mercosur-UE por la falta de respeto de Brasil al Acuerdo de París por la destrucción del Amazonas. Estas dificultades esperan poder ser superadas bajo presidencia portuguesa en la primera mitad del año, pues algunos Estados miembros consideran que dicha oposición busca beneficiar a los agricultores franceses más que al clima.

La geopolítica de la descarbonización también parece emerger con fuerza. En Europa, el precio de los derechos de emisión comenzó 2021 en máximos históricos, el doble del precio registrado tras el hundimiento de marzo por la pandemia, pero por debajo de las estimaciones sobre su coste social y la alineación con el Pacto Verde tenderá previsiblemente a elevarlo. La mera propuesta de un mecanismo de ajuste de carbono en frontera puede propiciar nuevas tensiones comerciales y acusaciones de proteccionismo por parte de los socios europeos a medio plazo. La propuesta de asociar mecanismos de precios de carbono locales, o en su defecto ajustes de carbono, a los acuerdos de asociación vigentes puede preservar su viabilidad ante la OMC, pero es complicada de aplicar y no resulta muy atractiva para los asociados, presentes ni futuros.^14^ En el campo energético, las señales de emergencia de la geopolítica de la descarbonización también abundan, algunas de ellas dotadas de bastante simbolismo. Noruega implantará un nuevo impuesto a las emisiones de CO2 muy elevado, y el Banco de Inglaterra acaba de advertir a banca y empresas que se preparen para que los precios del carbono se tripliquen a más de 100 dólares/Tm en 2030. Total se ha retirado del influyente lobby petrolero estadounidense American Petroleum Institute por desacuerdos con su discurso climático y otras petroleras europeas podrían imitarla. Pero quizá lo que mejor ilustra los tiempos que vienen es la decisión francesa de bloquear la importación de GNL estadounidense producido con altas emisiones de CO2.

Aunque en 2021 el foco de la geopolítica de la energía seguirá puesto en el gas y el petróleo, se empezarán a apreciar los riesgos a medio plazo de la transición para la seguridad energética. En los años de transición surgen, entre otros, dos riesgos mayores. El primero consiste en que la reducción de la inversión en exploración y producción de petróleo, que previsiblemente continuará en 2021, derive en dificultades para abastecer a la demanda a medio plazo. Su correlato geopolítico es el riesgo de que las economías de varios países productores de gas, y sobre todo petróleo, experimenten dificultades que se traduzcan en una inestabilidad geopolítica creciente. La aceleración de la transición también entraña sus propios riesgos, sobre todo el impacto en sus potenciales perdedores, incluyendo países geopolíticamente importantes para España, como Argelia, Venezuela o Nigeria,^15^ pero también el conjunto de América Latina y el Mediterráneo.^16^ Cada vez más, no obstante, la atención al gas y al petróleo deberá compartirse con los minerales de transición, como cobre, cobalto o litio, cuyo reciente aumento de precios puede prolongarse en un súper ciclo en 2021. El hidrógeno seguirá siendo la tecnología de moda, con proyectos en marcha en que España y otros actores podrán empezar a contrastar su potencial. Aunque los análisis geopolíticos del hidrógeno han proliferado,^17^ algunas mega-propuestas como un Desertec 2 basado en esta tecnología deberían recordar los excesos, en parte geopolíticos, de su predecesor.^18^ La geopolítica de la transición no lo es sólo de las renovables, sino también de sus interacciones dinámicas con el gas y el petróleo al que pretenden sustituir, así como de las implicaciones estratégicas de los minerales de transición o el hidrógeno. De hecho, estos últimos empiezan a replicar las pautas de control de recursos, tecnologías y cadenas de valor de los hidrocarburos, tendencia que también podría afirmarse en 2021. En suma, la aceleración de la transición energética nos acerca a las nuevas geopolíticas y geo-economías de los mercados de carbono, las renovables transfronterizas, los minerales de transición o la gestión de sus ganadores y perdedores potenciales.

Conclusiones

El año 2021 está llamado a ser clave y no exento de dificultades en la transición hacia un modelo de desarrollo climáticamente neutro. Los vientos de cola incluyen una largamente esperada realineación de los grandes emisores tanto en el ámbito de las negociaciones climáticas internacionales como en sus políticas nacionales y de recuperación. Los vientos de proa incluyen una situación económica compleja derivada de la pandemia, con recuperaciones asimétricas y necesidades a corto plazo que pueden ir en detrimento de la transformación del modelo de desarrollo. La situación altamente polarizada en EEUU o algunos países europeos tampoco facilitará las transformaciones profundas que demanda la ciencia. Con todo, la apuesta por un modelo de emisiones netas nulas parece irreversible, y resulta especialmente clara en España marcando una agenda climática ambiciosa.

En el plano energético, los mercados del petróleo apuntan a una recuperación moderada, pero en un contexto de incertidumbre sobre la demanda, tensiones en la OPEP+ (hasta ahora controladas) y volatilidad en los mercados. En cambio, los mercados de gas natural presentan mejores perspectivas para el año, que parece igualmente marcado por la volatilidad y la evolución de las exportaciones de GNL de EEUU y, en Europa, por su competencia con los proveedores tradicionales europeos como Rusia, Argelia y Azerbaiyán. Parece haber también consenso en que la transición energética puede acelerarse, mostrando los primeros atisbos de una nueva geopolítica que abarca los mercados de carbono, las renovables, los minerales estratégicos o tecnologías emergentes como la del hidrógeno.

Para cada una de las siete tendencias identificadas, nuestras principales conjeturas para 2021 pueden resumirse como sigue:

- Las políticas climáticas y el sector energético seguirán pendientes de la evolución de la pandemia, así como de la naturaleza definitiva de los planes de estímulo y su contenido de recuperación verde.

- Seguirá aumentando el peso de la ciencia en la acción climática internacional, que afronta un año clave para alcanzar compromisos ambiciosos.

- Se espera la alineación de los grandes emisores, China, UE y EEUU, en las negociaciones climáticas internacionales y en sus políticas climáticas, energéticas y de recuperación verde.

- 2021 será otro año de actividad frenética para España en políticas climáticas.

- Se espera una recuperación gradual del mercado del petróleo, aunque no exenta de riesgos por la incertidumbre sobre la evolución de la demanda.

- Se prevé que se consoliden las tendencias de cambio en los mercados de gas natural, incluyendo una mayor volatilidad de precios, siendo un año importante para Argelia, el GNL estadounidense en Europa, el Nordstream 2 y el Mediterráneo oriental.

- La aceleración de la transición energética puede hacer que en 2021 emerjan de manera tangible sus primeras manifestaciones geopolíticas y geo-económicas, así como los primeros ganadores y perdedores en áreas como la descarbonización, los minerales de transición, el hidrógeno o la electrificación.

_Lara Lázaro

Investigadora principal, Programa de Energía y Clima, Real Instituto Elcano_ | @lazarotouza

_Gonzalo Escribano

Director del Programa de Energía y Cambio Climático, Real Instituto Elcano_ | @g_escribano

^1^ Robert Malley (2020), “10 Conflicts to watch in 2021”, Foreign Policy, 29/XII/2020.

^2^ BlackRock (2020), “2021 global outlook: a new investment order”.

^3^ Lara Lázaro y Gonzalo Escribano (2020), “Desde España para Europa: propuestas para una recuperación verde a la crisis del COVID-19”, Comentario Elcano, nº 17/2020, Real Instituto Elcano, 18/V/2020.

^4^ Según indica el informe especial del IPCC sobre los impactos de un aumento medio de las temperaturas globales de 1,5ºC por encima de las temperaturas medias globales preindustriales. Véase también C. Figueres y T. Rivett-Carnac (2020), _The Future we Choose. _Surviving the Climate Crisis, Alfred A. Knopf, Nueva York.

^5^ Sólo un 4% de los paquetes de estímulo fiscal del G20 (que en abril de 2020 ascendían a 7,3 billones de dólares) se consideraban “verdes”, otro 4% “marrones” y el resto “incoloros”. Como referencia, tras la crisis financiera de 2008, el 16% de la cuantía de los paquetes de estímulo se consideró “verde” en las economías del G20 y la región de Asia Pacífico según E. Barbier (2010), “Toward a global green recovery: the G20 and the Asia-Pacific region”, The Asia-Pacific Journal, vol. 8-28, nº 2, pp. 1-10.

^6^ Gonzalo Escribano y Lara Lázaro (2020), “Energía, clima y coronavirus”, ARI nº 31/2020, Real Instituto Elcano, 27/III/2020.

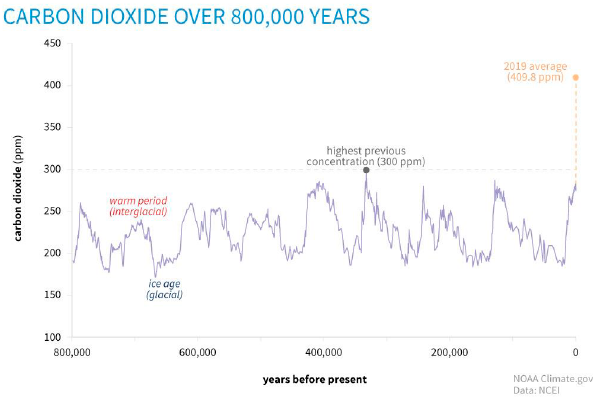

^7^ Según la National Oceanographic and Atmospheric Administration (NOAA) la concentración de CO2 en la atmosfera en 2019 fue de 409,8 partes por millón (ppm).

^8^ Que, ceteris paribus, nos lleva a un aumento de temperaturas del entorno de 3,2ºC en media a nivel global si se implementan los compromisos incondicionales. Este aumento se reduciría en 0,2ºC si se implementan los compromisos condicionales. No obstante, el informe de la brecha de emisiones del PNUMA (2020) indica que es escenario de políticas previo a la pandemia indicaba que las temperaturas medias globales podían subir en 3,5ºC en media a nivel global a finales de siglo.

^9^ Y el 37% en el Mecanismo de Recuperación y Resiliencia que supone el 90% de los fondos del Next Generation EU.

^10^ Lara Lázaro, Gonzalo Escribano y Federico Steinberg (2020), “El Plan de Recuperación, Transformación y Resiliencia de España: desafíos claves para su implementación”, Blog Post IDDRI, 1/XII/2020.

^11^ Gonzalo Escribano, Lara Lázaro y Naomi Moreno (2021), “Gobernanza climática y multilateralismo: escenarios, actores y papel de España”, Comentario Elcano, nº 3/2021, Real Instituto Elcano, 07/I/2021.

^12^ Michaël Tanchum (2020), “Libya, energy, and the Mediterranean’s new ‘Great Game’”, ARI nº 110/2020, Real Instituto Elcano, 23/IX/2020.

^13^ Jason Bordoff (2020), “Everything you think about the geopolitics of climate change is wrong”, Foreign Policy, 5/X0/2020.

^14^ Roman Stöllinger 2020), “Getting serious about the European Green Deal with a carbon border tax”, The Vienna Institute for International Economic Studies, Policy Notes and Reports, nº 39, August.

^15^ Indra Overland, Morgan Bazilian, Talgat Ilimbek Uulu, Roman Vakulchuk y Kirsten Westphal (2019), “The GeGaLo index: geopolitical gains and losses after energy transition”, Energy Strategy Reviews, nº 26, 100406.

^16^ Véase, por ejemplo, Rim Berahab (2020), “Global trends in the energy sector and their implication on energy security in NATO’s southern neighbourhood”, ARI nº 103/2020, Real Instituto Elcano, 8/IX/2020; Gonzalo Escribano (2020), “Energía y COVID-19 en América Latina: un impacto heterogéneo por sectores y países”, ARI nº 55/2020, Real Instituto Elcano, 27/IV/2020; y Gonzalo Escribano y Lara Lázaro (2020), “Balancing geopolitics with Green Deal recovery: in search of a comprehensive Euro-Mediterranean energy script”, ARI nº 95/2020, Real Instituto Elcano, 15/VII/2020.

^17^ Thijs van de Graaf, Indra Overland, Daniel Scholten y Kirsten Westphal (2020), “The new oil? The geopolitics and international governance of hydrogen”, Energy Research & Social Science, nº 70, 101667; y F. Pflugmann y N. De Blasio (2020), “The geopolitics of renewable hydrogen in low-carbon energy markets”, Geopolitics, History, and International Relations, vol. 12, nº 1, pp. 9-44.

^18^ Luigi Carafa y Gonzalo Escribano (2017), “Renewable energy in the Mena countries: why did the desertect approach failed?”, en Robert E. Looney (ed.), Handbook of Transitions to Energy and Climate Security, Routledge, Oxon, pp. 66-78.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios