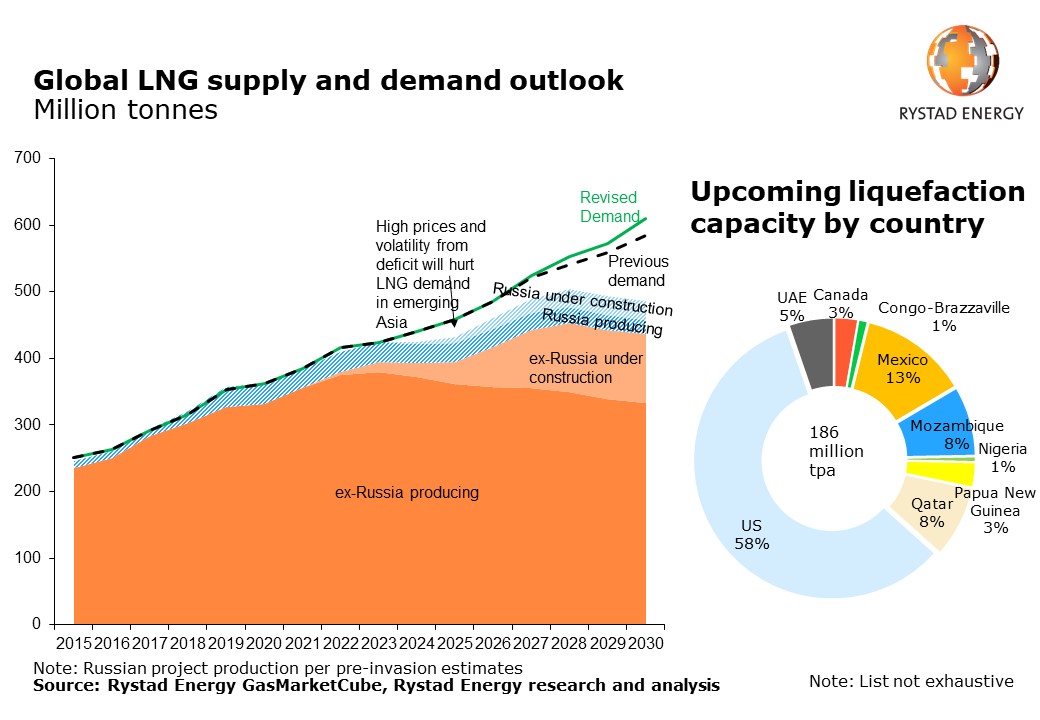

Se está gestando una crisis de gas natural licuado (GNL) para los países europeos que se enfrentan a la inseguridad energética a raíz de la invasión rusa de Ucrania, ya que la demanda superará la oferta a finales de este año, según muestra una investigación de Rystad Energy. Aunque la creciente demanda ha estimulado la mayor avalancha de nuevos proyectos de GNL en todo el mundo en más de una década, los plazos de construcción significan que es poco probable que se produzca un alivio material antes de 2024.

Se espera que la demanda global de GNL alcance los 436 millones de toneladas en 2022, superando el suministro disponible de solo 410 millones de toneladas. Es posible que se esté formando una tormenta invernal perfecta para Europa, ya que el continente busca limitar los flujos de gas rusos. El desequilibrio de suministro y los altos precios prepararán el escenario para el entorno más alcista para los proyectos de GNL en más de una década, aunque el suministro de estos proyectos solo llegará y brindará alivio a partir de 2024.

El plan REPowerEU de la Unión Europea ha establecido un objetivo ambicioso para reducir la dependencia del gas ruso en un 66 % durante este año, un objetivo que chocará con el objetivo de la UE de reponer el almacenamiento de gas al 80 % de la capacidad para el 1 de noviembre. Al evitar el gas ruso, Europa ha desestabilizado todo el mercado global de GNL que comenzó el año con un equilibrio precario después de un tumultuoso 2021.

Reducir dependencia de Rusia

La decisión de reducir drásticamente la dependencia del gas y el GNL rusos desde los niveles actuales de entre 30-40% transformará el mercado mundial de GNL, lo que resultó en un fuerte aumento en la demanda europea de GNL basada en la seguridad energética que los proyectos actuales y en desarrollo no podrán satisfacer.

Rusia envió el año pasado 155 mil millones de metros cúbicos (Bcm) de gas a Europa, proporcionando más del 31% del suministro de gas de la región. Reemplazar una parte significativa de esto será extremadamente difícil, con consecuencias de gran alcance para la población y la economía de Europa y para el papel del gas en la transición energética de la región. Es probable que esto también genere un auge para los productores de GNL en otros lugares de una escala y una duración que no se han visto en más de una década.

“Simplemente no hay suficiente GNL para satisfacer la demanda. A corto plazo, esto provocará un invierno duro en Europa. Para los productores, sugiere que el próximo auge del GNL está aquí, pero llegará demasiado tarde para satisfacer el fuerte aumento de la demanda. El escenario está preparado para un déficit de suministro sostenido, precios altos, volatilidad extrema, mercados alcistas y geopolítica de GNL intensificada”, dice Kaushal Ramesh, analista senior de Gas y GNL en Rystad Energy.

Seguridad de suministro, en peligro

La reducción esperada en el gas ruso para Europa en 2022 es de 37 Bcm, aumentando a más de 100 Bcm para 2030. Como resultado, el consumo de gas de Europa probablemente alcanzó su punto máximo en 2019 y ahora disminuirá de manera constante hasta 2030. Por lo tanto, el gas y el GNL se establecen en desempeñar un papel reducido en el mix energético de Europa, dando un mayor impulso a las energías renovables y potencialmente un papel más importante para la energía nuclear y el carbón.

De hecho, Europa estaba en camino de aumentar las importaciones rusas de gas y GNL a más del 40% de su suministro para 2030, si se hubiera aprobado el ahora estancado gasoducto Nord Stream 2. En cambio, esto caerá a alrededor del 20% para 2030, ya que los contratos actuales no se renuevan. Para facilitar las importaciones adicionales de GNL, se ha planificado una gran cantidad de terminales de regasificación en toda Europa, algunas nuevas y otras reactivadas del sueño profundo.

Si los flujos rusos se detuvieran mañana, el gas actualmente almacenado (alrededor del 35 % de su capacidad) probablemente se agotaría antes de fin de año, dejando a Europa expuesta a un invierno brutal. Bajo este escenario, en ausencia de acuerdos de compra conjunta y países que compiten por moléculas limitadas, el precio del gas TTF podría subir a más de $ 100 por millón de unidades térmicas británicas (MMBtu), lo que resultaría en restricciones industriales y un cambio de combustible generalizado en el sector eléctrico. Ya hemos visto recortes en los fabricantes de fertilizantes, acero y papel en Europa, lo que subraya el dolor económico que nos espera. En un escenario extremo de un invierno muy frío, ni siquiera el sector residencial estaría a salvo.

Los mercados de GNL se vuelven alcistas con la ola de nuevos proyectos

Más de 20 proyectos de GNL con una capacidad combinada de más de 180 millones de toneladas por año (tpa) han informado recientemente de algunos avances en el desarrollo. Para estar seguro del suministro de GNL en 2030, el mercado necesitará más de 150 millones de tpa de producción de los 186 millones de tpa planificados, lo que significa que se debe realizar más del 80% de la cartera del proyecto.

Los proyectos de EEUU están en la primera posición, algunos de los cuales han estado inactivos esperando que aumente la demanda y ahora se les ha dado una nueva vida.

Proyectos como Lake Charles de Energy Transfer y Rio Grande de NextDecade que anteriormente estaban congelados informaron acuerdos por valor de 9,45 millones de tpa después de la invasión, incluido un acuerdo radical del jugador francés Engie, que se retiró de las negociaciones con NextDecade en noviembre de 2020 pero recientemente cerró un acuerdo de 1,75 millones de tpa con el mismo proyecto.

Proyectos en riesgo

Sin embargo, la cartera de proyectos a nivel mundial sigue lejos de poder rescatar el mercado. Incluye el proyecto Rovuma Area 4 LNG de 15 millones de tpa, que se ubicará junto al Area 1 LNG de TotalEnergies en la región de Palma de Mozambique, actualmente en riesgo. Esperamos poco o ningún progreso en este proyecto hasta que TotalEnergies reanude la construcción.

México también está bien posicionado para las exportaciones asiáticas debido a la proximidad geográfica y la no dependencia del tránsito por el Canal de Panamá, y parece estar ganando impulso entre los compradores asiáticos.

Al mismo tiempo, los precios más altos frenarán el crecimiento de la demanda asiática de GNL a medio plazo, lo que significa que el continente seguirá dependiendo del fuel oil y el carbón. En algunos escenarios, la demanda asiática de GNL puede verse afectada permanentemente y el despliegue de energías renovables puede acelerarse.

Miguel

10/05/2022