La plataforma “Coal Policy Tool” ha sido presentada como la primera herramienta “online” para identificar, evaluar y comparar las políticas adoptadas por instituciones financieras de 30 países del mundo para limitar o finalizar sus servicios financieros al sector del carbón. El comparador evalúa las acciones de más de 400 instituciones financieras, entre las que 214 cuentan con este tipo de medidas. También indica los principales bancos, reaseguradoras, propietarios y gestores de activos que carecen de restricciones para prestar apoyo al sector del carbón.

La nueva herramienta impulsada por la francesa Reclaim Finance y otras 27 ONG entre las que se encuentra la española Instituto Internacional de Derecho y Medio Ambiente (IIDMA), está disponible en coalpolicytool.org. Se actualizará en tiempo real y califica las políticas conforme a cinco criterios clave: 1) el fin del apoyo a proyectos de carbón; 2) la exclusión a compañías que están desarrollando nuevos proyectos, 3) a las que están altamente expuestas al carbón en función de sus ingresos procedentes de este fósil o de su producción de electricidad a partir del carbón y 4) a las más grandes del sector (en cuanto a producción de carbón o a número de centrales). Por último, también califica las políticas en función de si incluyen o no una estrategia para eliminar progresivamente los activos financieros vinculados al carbón.

En su lanzamiento, la plataforma incluye el análisis de las políticas de las entidades españolas BBVA, Banco Santander, CaixaBank y Mapfre, así como sus filiales de gestoras de activos vinculadas a la industria del carbón, y que muestran cómo, tras los compromisos que estas han adquirido para descarbonizar sus operaciones financieras, su avance es insuficiente y aún queda mucho por hacer, más aún cuando algunas de estas gestoras de activos tienen un rol fundamental en la recuperación sostenible que defienden de cara a la opinión pública.

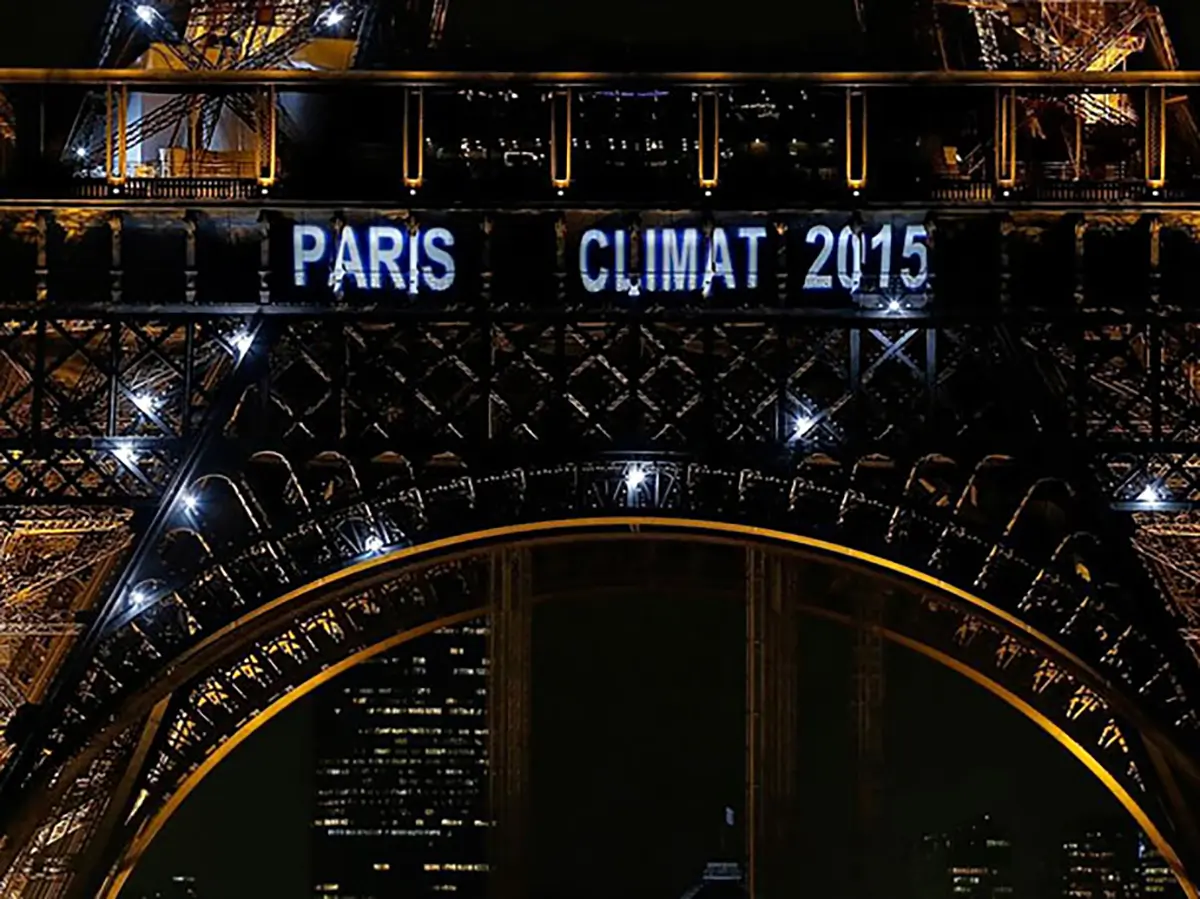

En términos generales, las políticas de carbón han ido creciendo rápidamente desde la adopción del Acuerdo de París en 2015. Sin embargo, su calidad es insuficiente para impedir el crecimiento del sector y por tanto, conseguir cumplir con el objetivo de limitar el calentamiento global a por debajo de 1,5°C.

“No basta con adoptar una política, lo que necesitamos son buenas políticas de carbón. No podemos permitirnos seguir retrasando acciones reales. Las instituciones financieras necesitan ahora avanzar urgentemente al nivel de las políticas de carbón de la más alta calidad identificadas por nuestra herramienta”, ha expresado la directora ejecutiva de Reclaim Finance, Lucie Pinson.

De acuerdo con la información de la “Coal Policy Tool”, solamente 16 instituciones financieras, entre ellas AXA, Crédit Agricole-Amundi, Crédit Mutuel y UniCredit tienen una sólida política de eliminación del carbón. Sin embargo, 216 de las principales instituciones financieras (cuyos activos superan los 10.000 millones de dólares) en el mundo siguen careciendo de dicha política y la mayoría de los bancos y aseguradoras permiten la financiación directa o la cobertura de seguros para nuevos proyectos de carbón. Por ejemplo, en el mercado de seguros de Reino Unido lo hace Lloyd´s; en Estados Unidos las aseguradoras estadounidenses AIG y Liberty Mutual, el banco chino ICBC y la aseguradora polaca PZU, que no excluyen ningún nuevo proyecto de carbón. Muchas otras instituciones financieras solo excluyen algunos de los peores proyectos.

Los datos indican que las mejores políticas se encuentran en Europa, donde hay un mayor número de instituciones que adoptan políticas que revisan periódicamente. Los gestores de activos estadounidenses, que dominan el mercado en todo el mundo, se encuentran entre los peor evaluados.

En este sentido, lo que se valora de una política sobre el carbón es 1) que debe cubrir toda la cadena de valor, desde su extracción hasta su quema, 2) incluir todos los servicios financieros, incluida la financiación a empresas y a proyectos, así como la suscripción de valores y la gestión pasiva de fondos; y 3) combinar criterios para, por un lado, prevenir la expansión del sector del carbón, y por otro apoyar que se abandonen los activos existentes.

Evitar que se construyan nuevas centrales o minas de carbón es fundamental para conseguir limitar el calentamiento global por debajo del objetivo de 1,5ºC. Para ello, las instituciones financieras deben dejar de prestar su apoyo tanto para nuevos proyectos como para empresas con planes de expansión del carbón. Asimismo, todos los activos de carbón existentes deben cerrarse progresivamente y no venderse. Para ese fin, las instituciones financieras deben comprometerse a reducir su exposición al carbón para 2030 en Europa y los países de la OCDE, y a más tardar en 2040 en otros países. Por tanto, es necesario que las instituciones financieras se desvinculen de empresas altamente expuestas al carbón y para poder continuar prestándoles apoyo se les exijan planes para la eliminación de este recurso contaminante.

Sin embargo, la “Coal Policy Tool” muestra que solamente 50 bancos y aseguradoras analizadas excluyen financiar a empresas con activos vinculados al carbón. Así, la herramienta muestra que queda casi todo por hacer para asegurar el cierre de los activos de carbón existentes, ya que sólo un número extremadamente pequeño de instituciones financieras ha comenzado a (a) comprometerse a reducir su exposición al sector del carbón y (b) a adoptar una estrategia para alcanzar este objetivo.

Las entidades españolas necesitan mejorar

BBVA: Este banco actualizó su política de carbón en mayo de 2019 y abarca exclusiones a nivel tanto de proyecto como corporativo. Excluye la mayoría de los proyectos de centrales y minas de carbón, a algunas empresas que planean construir nuevas centrales y a algunas empresas activas en el sector del carbón. Debe ahora ir más allá, ya que su política aún es insuficiente para cumplir con los objetivos climáticos marcados por el Acuerdo de París. Debería excluir todos los proyectos de carbón sin excepciones y a todas las empresas que planean construir nuevas centrales o minas. También debería desarrollar una estrategia para abandonar completamente este sector para 2030 en los países de la UE y la OCDE y en 2040 a nivel mundial.

BBVA Asset Management: Cinco años después de la COP21, el BBVA AM todavía no ha publicado una política de carbón. Esto explica por qué el BBVA invirtió entre enero de 2017 y Septiembre de 2019 120,64 millones de dólares en 18 empresas que planean construir nuevas centrales o minas de carbón. En diciembre de 2019, en el marco de la COP25 de Naciones Unidas sobre Cambio Climático en Madrid se conoció que BBVA está entre los bancos españoles que más invirtió en operaciones para financiar carbón.

CaixaBank: Desde 2019 ha excluido de su financiación la mayoría de los proyectos de carbón térmico, pero a nivel corporativo su umbral relativo sigue siendo demasiado bajo y faltan todos los demás criterios necesarios para una buena política. Su política es insuficiente para respaldar una salida del sector del carbón alineada con los objetivos del Acuerdo de París, y el banco ahora debe adoptar umbrales más restrictivos.

CaixaBank Asset Management: Cinco años después de la COP21, el Caixabank AM no ha publicado aún una política de carbón.

MAPFRE (Aseguradora/Reaseguradora): Cinco años después de la COP21 de Naciones Unidas sobre Cambio Climático, la política de carbón de MAPFRE es insuficiente para cumplir con los objetivos climáticos marcados por el Acuerdo de París. La aseguradora solo excluye algunos proyectos relacionados con el carbón con grandes excepciones, y faltan todos los demás criterios necesarios para una buena póliza. MAPFRE debe mejorar urgentemente su política a nivel de proyecto, adoptar estrictos umbrales de exclusión a nivel corporativo, excluir a todas las empresas que planean construir nuevas centrales o minas de carbón y detallar una estrategia general para abandonar el carbón por completo.

MAPFRE (Propietario de Activos y MAPFRE Asset Management): Solo excluye las empresas que obtienen más del 25% de sus ingresos de electricidad proveniente del carbón. MAPFRE debe adoptar urgentemente umbrales de exclusión estrictos, excluir a todas las empresas que planean construir nuevas centrales o minas y detallar una estrategia general para abandonar completamente el carbón a más tardar en 2030 en los países de la UE y la OCDE, y en 2040 en todo el mundo.

Banco Santander: Cinco años después de la COP21, aún tiene una política de carbón insuficiente para alcanzar los objetivos climáticos marcados por el Acuerdo de París. El banco tiene un criterio de exclusión de proyectos relativamente fuerte y solo excluye a nuevos clientes con minas o plantas de carbón térmico en todo el mundo. Faltan todos los demás criterios para una buena política. Esto explica por qué, entre enero de 2017 y el tercer trimestre de 2019 financió con 262 millones de dólares a 20 empresas que planeaban construir nuevas centrales o minas de carbón. El banco debe adoptar con urgencia umbrales de exclusión estrictos a nivel corporativo, excluir a todas las empresas que planeen construir nuevas centrales o minas y detallar una estrategia general para abandonar completamente del carbón.

Banco Santander Asset Management: Su política es insuficiente para cumplir con los objetivos del Acuerdo de París. Solamente excluye a nuevos clientes con minas o centrales de carbón, sin afectar a sus ya clientes.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios