La región de Oriente Medio y África del Norte (MENA) está preparada para un nivel de inversión sin precedentes en toda la cadena de valor de la energía, impulsada por los precios más altos de las materias primas, la creciente demanda de productos de hidrocarburos y una perspectiva de mercado generalmente positiva. Rystad Energy espera que el gasto acumulado en la región supere los 738.000 millones de dólares en petróleo y gas upstream de 2023 a 2030 a medida que aumentan los compromisos de proyectos. Arabia Saudita lidera el camino con un gasto total de 234.000 millones de dólares hasta 2030, seguida por los Emiratos Árabes Unidos con 75.000 millones de dólares.

La odisea del petróleo y el gas en Egipto

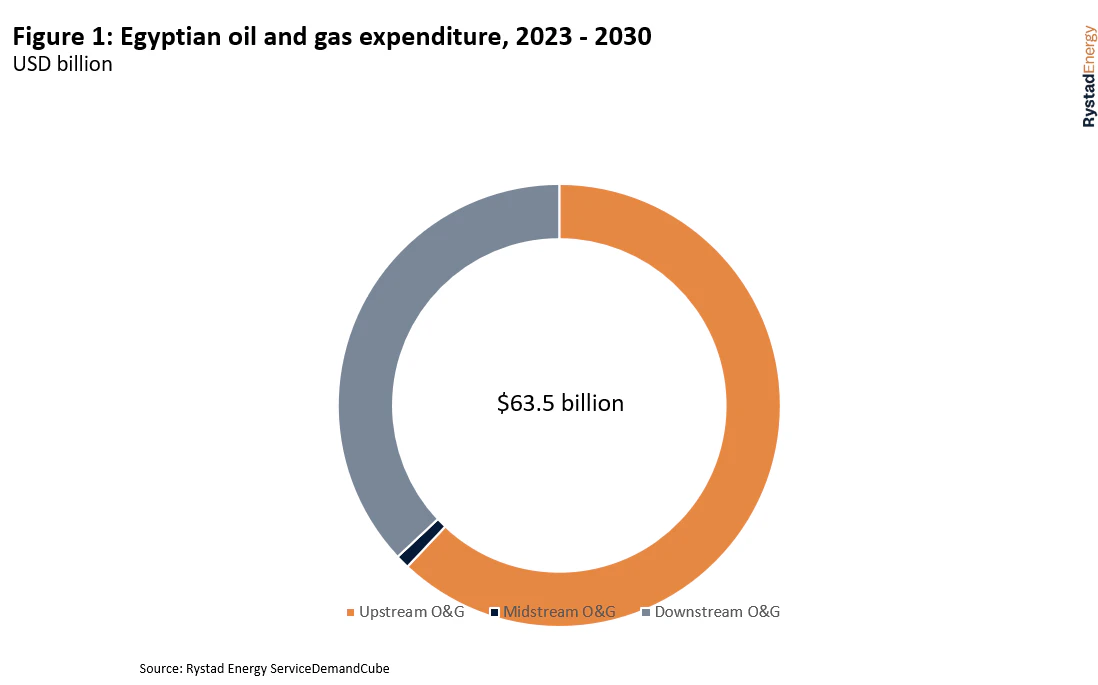

Rystad Energy espera que el gasto total en petróleo y gas alcance los 63.500 millones de dólares entre este año y 2030

“Dentro del dinámico panorama del norte de África, Egipto es un actor clave, como proveedor de energía e inversor, y se espera que el gasto total en petróleo y gas alcance los 63.500 millones de dólares entre este año y 2030”, dice Amr Mahmoud, analista sénior en Investigación de la cadena de suministro en Oriente Medio y Norte de África de Rystad Energy.

Marcada por una oleada de actividad y un aumento de las recientes ofertas de bloques de exploración, Egipto aspira a posicionarse estratégicamente para consolidar sus recursos de hidrocarburos y establecer al país como uno de los principales exportadores de gas natural en los próximos años.

El sector egipcio del gas: precario pero esperanzador

La industria egipcia del petróleo y el gas ha sido durante mucho tiempo la piedra angular de la economía del país, desempeñando un papel fundamental en su desarrollo y generando importantes ingresos. Gracias a sus vastas reservas de hidrocarburos y a su situación estratégica, Egipto se ha convertido en un actor clave en el panorama energético regional.

En los últimos años, sin embargo, la producción de los yacimientos abandonados de Egipto ha ido disminuyendo y la joya de la corona del país, el enorme yacimiento de gas de Zohr, operado por Eni, se ha enfrentado a un descenso de la producción debido a la infiltración de agua, atribuida a una mala gestión del yacimiento debido a la compleja geología fracturada. Ante el aumento del consumo local de gas y la excesiva dependencia de las importaciones, el gobierno egipcio ha acelerado la oferta de bloques de exploración en alta mar en un intento de seguir siendo un exportador de gas líder y un importante centro de operaciones de gas natural licuado y gas por gasoducto.

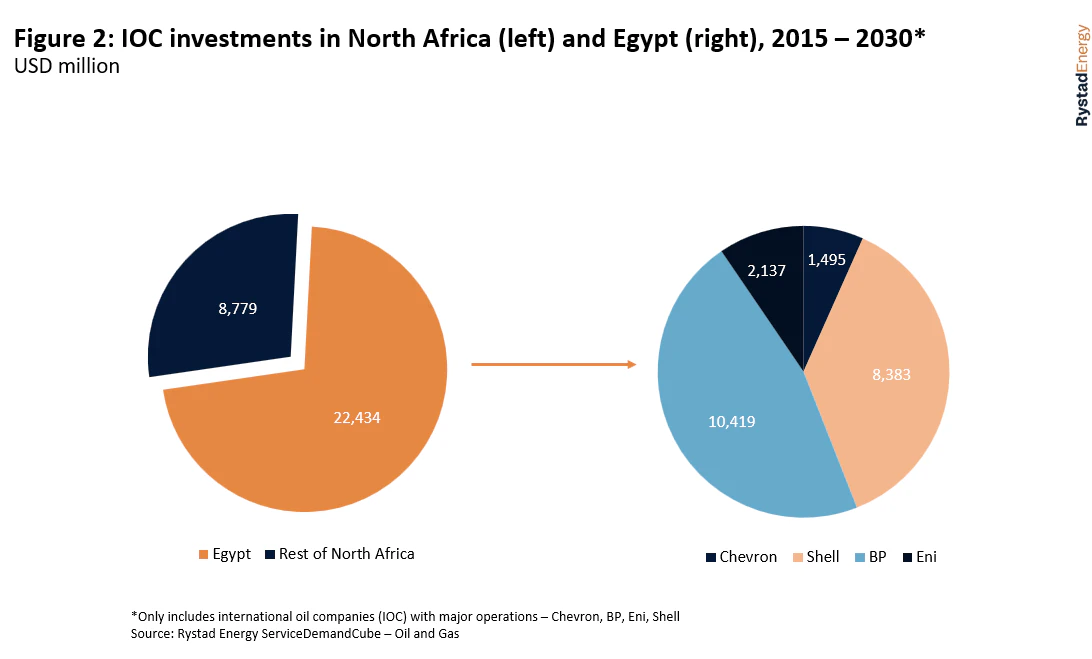

El descubrimiento del yacimiento de Zohr en 2015 marcó un punto de inflexión para el sector del petróleo y el gas de Egipto, catapultando al país a las filas de los exportadores mundiales de gas. Este descubrimiento ha atraído importantes inversiones extranjeras de la italiana Eni y ha animado a otras compañías petroleras internacionales (IOC), como Chevron, Shell y BP, a pujar por bloques ofrecidos en todas las concesiones terrestres y marítimas de Egipto. Las cuatro IOC combinadas están invirtiendo alrededor de 22.000 millones de dólares entre 2015 y 2030 en Egipto, lo que supone más del 70% de sus inversiones totales en el Norte de África en ese periodo.

El Gobierno egipcio ha reconocido la importancia de mantener la producción y a lo largo de este año ha adjudicado varios bloques de exploración a las cuatro CPI, así como a otras empresas, entre ellas TotalEnergies, QatarEnergy y la rusa Zarubezhneft. Los bloques ofrecidos se concentran en los sectores onshore y offshore de la cuenca del delta del Nilo.

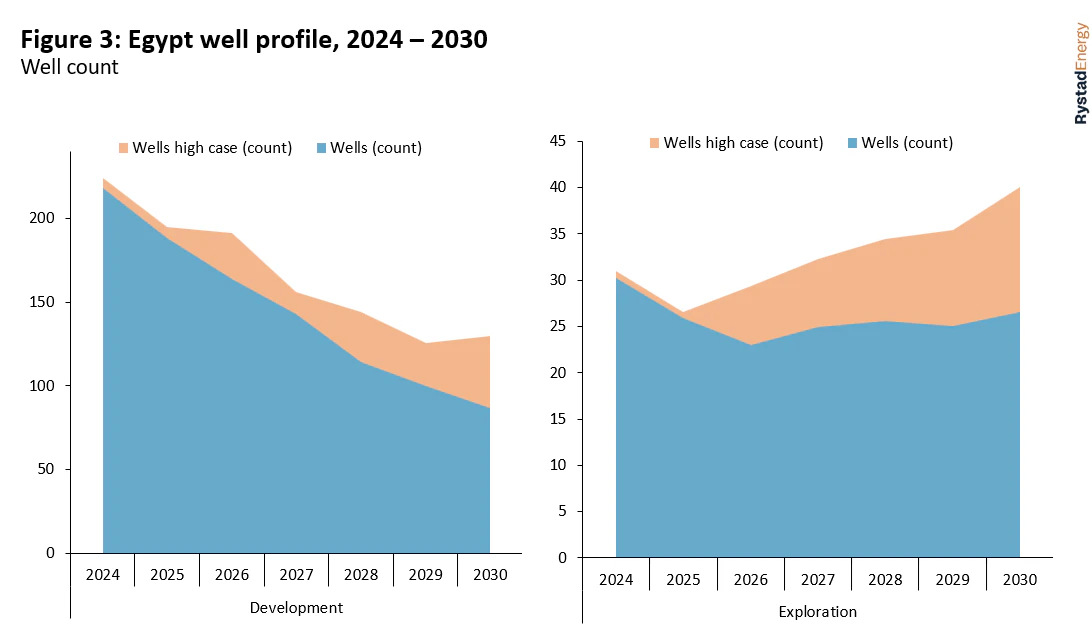

Estos pozos de exploración se reflejan en la tendencia de pozos de Rystad Energy en Egipto, donde prevemos un perfil estable de pozos de exploración en el país de 2024 a 2030. Estimamos que se perforarán unos 180 pozos de exploración durante el periodo; sin embargo, si tenemos en cuenta un escenario de precios del petróleo elevados, esta cifra podría aumentar hasta 220.

Los pozos de desarrollo de Egipto presentan un panorama más sombrío, ya que los activos maduros se están agotando y esperamos que el número de pozos de desarrollo caiga más del 60%, de 218 pozos el próximo año a 86 en 2030. Incluso en un escenario optimista, las proyecciones muestran una caída de aproximadamente el 50%, de 224 pozos el año que viene a unos 114 en 2030. En su hipótesis de base, Rystad prevé que la demanda de OCTG en Egipto se reduzca en torno al 50% entre 2024 y 2030, situándose en unas 86.000 toneladas al final de la década.

Liberar el potencial: retos y oportunidades

A pesar del descenso de la producción de los activos maduros en tierra firme de Egipto, sigue habiendo esperanzas de que las campañas de exploración del país produzcan beneficios tangibles en términos de descubrimientos y reservas. Históricamente, la cuenca del delta del Nilo ha generado beneficios para los inversores, y recientemente ha aumentado el interés de los operadores independientes por ampliar su presencia en el mercado egipcio. Por ejemplo, la empresa privada Apex International Energy adquirió activos de la filial local de Eni, International Egyptian Oil Company (IEOC), con lo que su capacidad de producción aumentó en unos 4.000 barriles diarios (bpd) de líquidos hasta 11.000 bpd.

PICO Cheiron Group también ha impulsado la actividad independiente de exploración en alta mar en Egipto con empresas conjuntas en el Golfo de Suez junto con Kuwait Foreign Petroleum Exploration Company (KUFPEC) y en Damanhur Oriental, donde la producción de gas comenzó a finales de septiembre de este año, en colaboración con la alemana Wintershall Dea.****

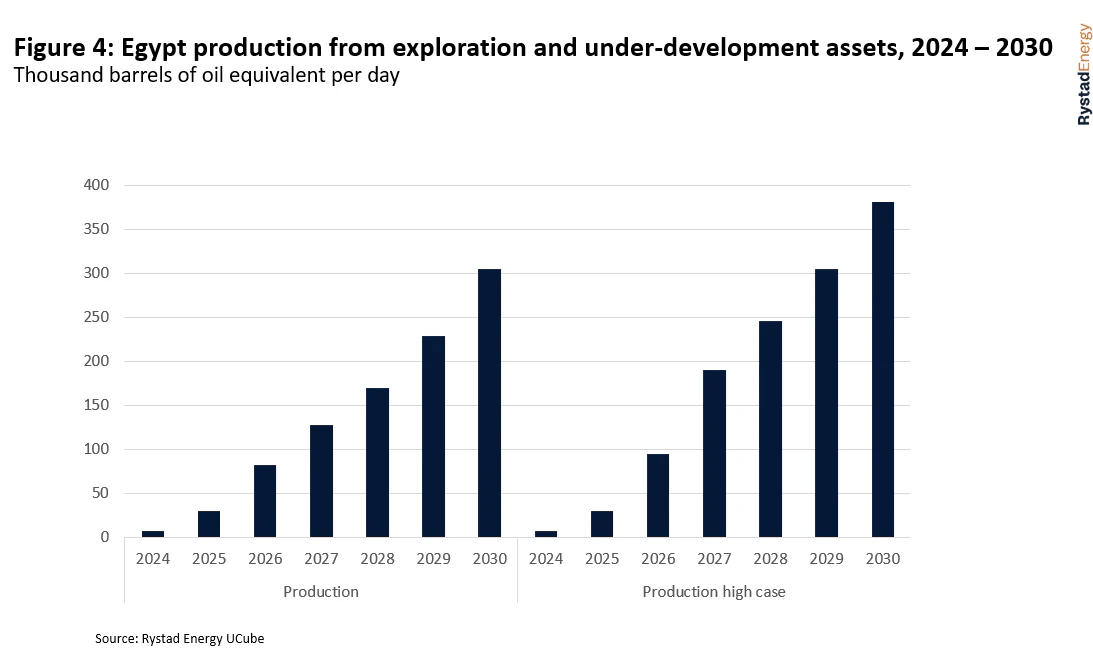

Teniendo en cuenta las adjudicaciones de bloques de exploración, el aumento del número de pozos de exploración perforados y el reciente descubrimiento de gas por Chevron en la concesión marítima de Nargis, se ha producido un ligero aumento de la demanda de plataformas, con un crecimiento del 3% entre el segundo y el tercer trimestre de este año y un total de 115 plataformas activas, que comprenden 62 unidades de perforación y 53 plataformas de reparación. Si los bloques de exploración de Egipto arrojan resultados comerciales positivos y los activos en fase de desarrollo empiezan a producir, esperamos que aporten unos 300.000 barriles equivalentes de petróleo al día (boepd) a la producción del país. Además, si los precios del crudo Brent suben por encima de 100 dólares por barril, Egipto podría registrar cerca de 380.000 boepd en volúmenes adicionales.

Dado que la exploración en alta mar ha resultado lucrativa para Egipto, el país puede confiar razonablemente en encontrar recursos sin explotar para aliviar su dependencia de las importaciones de gas y convertirse potencialmente en un exportador neto constante en los próximos años.

Un comentario

- Hola, soy Cataleya no solo no me deja madame suset la señora es madame y prostituta necesito que contacten al señor Naftanael Al Nahayan o a Sheik Zayed Bin Sultan por mi secuestro extorsion robo de organos de la familia Vallejo ya corresponde entregarme mis deinero y eso requiere publicacion como dueña de israel, la guerra debe caer todos se financiaron con mi dinero, mis hijos han muerto y tengo robo de utero por el mezclado. Por condiciones adversas el mezclado solo debe aceptarse como persona de paz si lo es y ya no en las empresas contrataciones muy necesarias, deben mandarme manutencion por la embajada con pasajes comprados de traslados el oro no esperan los tios entregar. quien me pagara los asesino?

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios

Cataleya Sofia Bin Sultan Buitrago

27/12/2024