Este invierno, los niveles de almacenamiento de gas en Europa estarán mucho mejor de lo que se podría haber esperado hace unos meses en algunos aspectos, pero han tenido un alto costo. Los precios extremadamente altos durante todo el año han puesto a prueba la asequibilidad de los consumidores y han debilitado la economía.

Los altos precios han golpeado con fuerza la demanda (un 22% menos en los sectores no energéticos entre julio y octubre) y han arrastrado los suministros de GNL destinados a Asia. Este reajuste, combinado con el clima cálido de las últimas semanas, ha hecho que el almacenamiento de gas esté lleno en un 93%, muy por encima del 80% "normal" para principios de diciembre. El frío es ahora el principal riesgo de este invierno, pero en Wood Mackenzie creen que debería haber suficiente gas, salvo que haya un invierno excepcionalmente largo y frío.

“Esto no significa que Europa esté fuera de peligro. En ausencia del gas ruso, el mercado se enfrenta a tres años más de precios elevados y a la repetición del ciclo de rellenar los almacenes con fuentes alternativas de gas importado por tuberías y GNL en verano, gestionando la demanda a lo largo del año y esperando lo mejor cada invierno. Hasta el año 2026 no llegará el alivio con nuevos y considerables suministros de GNL. Hasta entonces, el efecto de los precios elevados sobre los consumidores y el crecimiento económico se multiplicará”. Este es el panorama que describe Simon Flowers, presidente y analista jefe de Wood Mackenzie.

¿Hay suficientes inversiones en nuevos suministros?

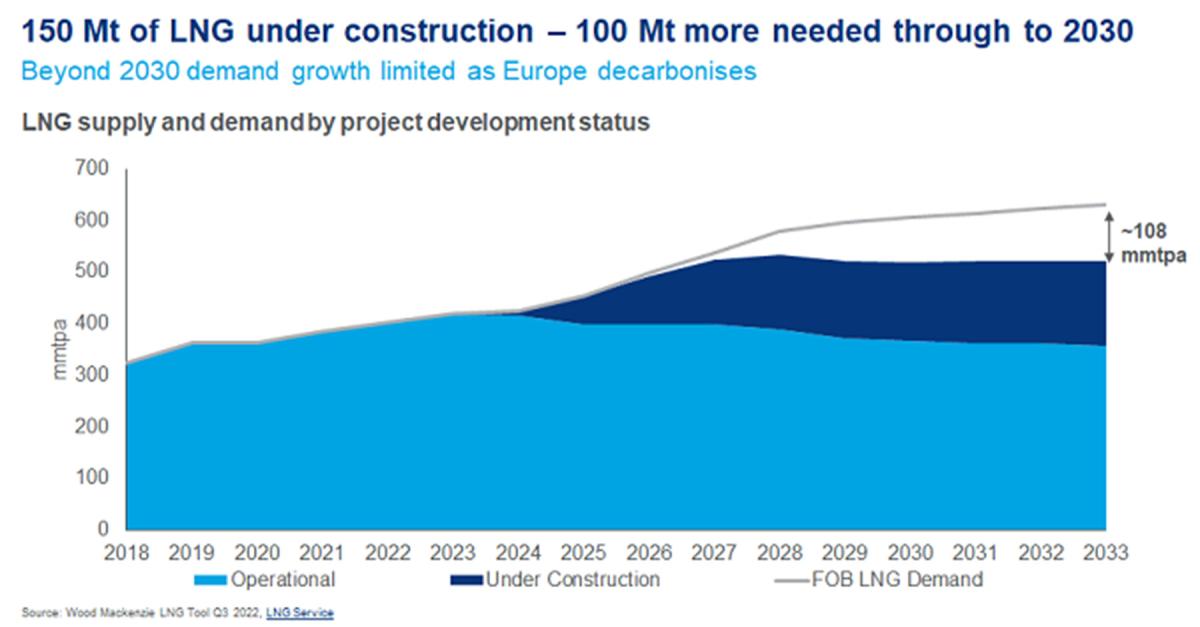

“Estamos en las primeras fases de un ciclo de auge del GNL. Esperamos que la oferta mundial aumente un 45% de aquí a 2030 (véase el gráfico). En los dos últimos años se han aprobado nuevos proyectos que supondrán 78 mmtpa de suministro; y esperamos otros 90 mmtpa entre 2023 y 2025”, pronostica Flowers con los datos de Woodmac

Se necesita una enorme inversión adicional, de unos 400.000 millones de dólares, sólo en licuefacción, transporte y regasificación (incluidos los proyectos ya aprobados), y muchas más en la producción de gas. Dos tercios de los casi 200.000 millones de dólares de gasto en licuefacción se destinan a plantas en Norteamérica.

“Los nuevos volúmenes aliviarán la presión sobre el sistema y harán bajar los precios desde los niveles excepcionales actuales. Incluso existe el riesgo de un exceso de oferta que podría dar lugar a precios muy débiles temporalmente, ya que los proyectos se intensifican entre 2027 y 2029”, explica Flowers.

Y añade: “La inversión en infraestructuras de gas que se está llevando a cabo en toda Europa será fundamental. La nueva capacidad de regasificación y los interconectores deberían aliviar los cuellos de botella expuestos este año y ayudar a que el gas fluya a los lugares adecuados en el momento oportuno”.

Más GNL

Dado que Europa depende cada vez más del GNL importado en los mercados del gas y la electricidad, la volatilidad de los precios ha llegado para quedarse. Europa seguirá compitiendo con Asia por el suministro de GNL en los momentos de mayor demanda.

En Woodmac esperan que la demanda de GNL crezca en 200 mmtpa, o un 50%, en los próximos 10 años. Dos tercios corresponden a Asia, gran parte de ellos en China e India, así como en Pakistán y Bangladesh, donde el suministro de gas nacional está disminuyendo. En cambio, las importaciones de GNL a mercados asiáticos maduros, como Japón y Corea del Sur, se reducirán a medida que diversifiquen su mix energético hacia las energías renovables y la nuclear.

“Europa sigue siendo un mercado atractivo, ya que la demanda de GNL aumentó un 60% en 2022 y se prevé un crecimiento adicional del 25% para 2028. Sin embargo, según nuestra última opinión, la demanda descenderá de forma pronunciada hasta la década de 2030, a medida que la UE acelere su impulso hacia las energías bajas en carbono. Hay más riesgo de caída si la política de la UE logra sus ambiciosos objetivos REPowerEU”.

¿Firmarán los compradores contratos a largo plazo?

Todavía hay interés en algunos sectores, como demostró el reciente acuerdo de QatarEnergy de 27 años para suministrar 4 mmtpa de GNL a la empresa china Sinopec. Y esta misma semana, QatarEnergy y ConocoPhillips anunciaron un acuerdo para vender 2 mmtpa durante 15 años a Alemania.

Mientras que muchos promotores independientes de GNL confían en los contratos a largo plazo para respaldar la financiación de nuevos proyectos, los compradores se muestran cada vez más reticentes a comprometerse con contratos tradicionales a largo plazo debido a la incertidumbre sobre la resistencia de la demanda de gas más allá de mediados de la década de 2030. “Esta tendencia es especialmente acusada en Europa, donde la política de la UE pretende minimizar el consumo de gas a medio plazo. Los servicios públicos no suelen querer comprometerse con contratos de más de 15 años”, dice el presidente ded Woodmac.

“Eso es una oportunidad para los agregadores de GNL con un negocio de cartera comercial internacional diversificada. Pueden asumir el riesgo de los contratos de mayor duración y ayudar a financiar los nuevos proyectos. Pero por asumir el riesgo, los agregadores esperarán un retorno: un GNL de mayor precio de reventa”, concluye Flowers.

Fuente: Wood Mackenzie__

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios