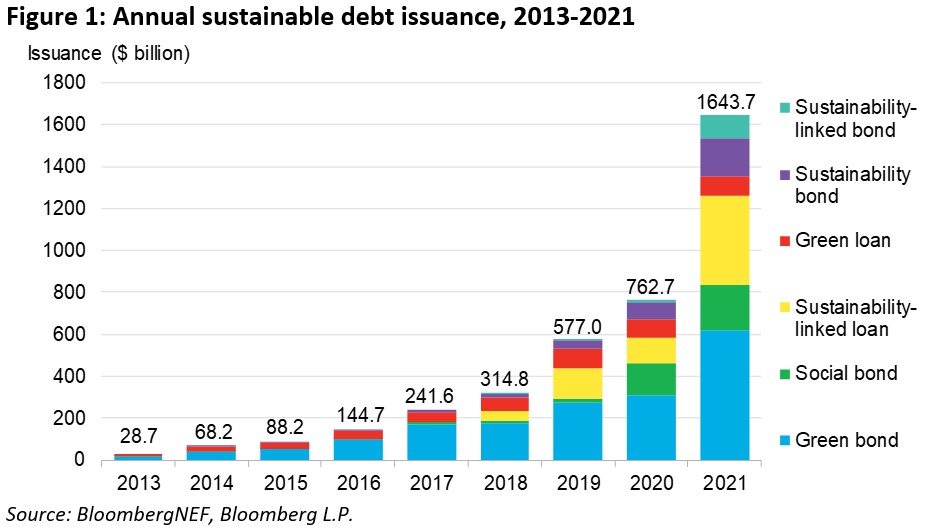

Los volúmenes de deuda sostenible superaron los 1,6 billones de dólares solo en 2021, más del doble que en 2020, según los datos recopilados por la empresa de investigación BloombergNEF (BNEF) para su Perspectiva del mercado de finanzas sostenibles del primer semestre de 2022.

El crecimiento más rápido para temas de sostenibilidad en la emisión de deuda el año pasado provino de préstamos y bonos vinculados a la sostenibilidad, que son instrumentos cuyo pago está vinculado al logro de objetivos ambientales, sociales y de gobernanza (ESG) institucionales, como la reducción de emisiones de gases de efecto invernadero. Estos superaron los 530.000 millones dólares emitidos en 2021 por sí solos, en comparación con solo una cuarta parte de este valor en 2020. Provenían de industrias como finanzas, empresas de consumo discrecional y servicios públicos.

Mallory Rutigliano, asociado de finanzas sostenibles de BNEF y autor principal del informe, dijo: “Los instrumentos de deuda vinculados a la sostenibilidad se están volviendo cada vez más frecuentes en el mercado de deuda actual porque permiten una mayor flexibilidad, para bien o para mal, que los instrumentos estrictamente basados en proyectos de endeudamiento con fines ESG. Aunque ciertamente pueden hacerlo, los bonos y los préstamos ni siquiera necesitan estar destinados a fines específicos, lo que permite a las empresas integrar sus objetivos de sostenibilidad empresarial en todo tipo de financiación. A medida que las empresas establecen cada vez más estos objetivos, la deuda vinculada a la sostenibilidad se vuelve más accesible”.

Además de los instrumentos vinculados a la sostenibilidad, la deuda sostenible incluye fondos prestados para proyectos ESG específicos, como la construcción de energía renovable. El préstamo basado en proyectos sigue vivo y coleando. Los bonos verdes, recaudados para actividades beneficiosas para el medio ambiente, se emitieron en una cantidad superior a los 620.000 millones de dólares en 2021. En general, los bonos verdes son el mayor contribuyente al mercado de deuda sostenible en general, y representan el 45 % de los 4 billones de dólares de deuda sostenible emitida hasta 2021.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios