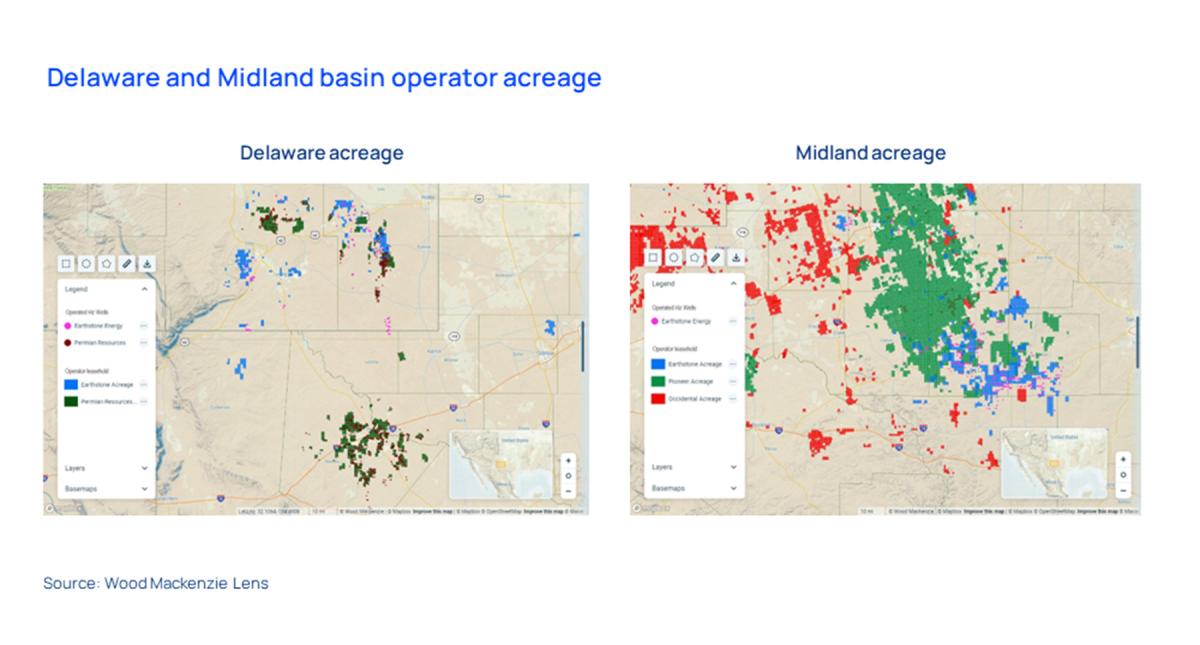

La semana pasada, Permian Resources (PR) anunció la adquisición de Earthstone Energy (ESTE) por 4.500 millones de dólares. El valor combinado de las dos empresas del Pérmico supera los 14.000 millones de dólares, con una capitalización bursátil pro forma cercana a los 10.000 millones de dólares y una producción de más de 300 kboe/día. Se espera que la operación se cierre a finales de año.

Esta adquisición, según los analistas de Wood Mackenzie crea un nuevo miembro en el grupo de grandes empresas de Exploración y Producción (E&P) de EEUU, la primera incorporación a este club en bastante tiempo. También añade una tercera empresa a las ya existentes Pioneer Natural Resources y Diamondback Energy. La operación ilustra el ritmo al que empresas relativamente pequeñas y ágiles pueden combinarse rápidamente para convertirse en un actor formidable en la cuenca más importante de Estados Unidos.

La operación crea la duodécima mayor empresa petrolera estadounidense de E&P

Ha sido un año muy interesante tanto para ESTE como para PR. ESTE acaba de cerrar la adquisición de Novo por 1.500 millones de dólares, y no fue hasta el pasado mes de agosto cuando absorbió Titus por 575 millones de dólares. Y la combinación Colgate-Centennial que dio origen a PR se produjo hace apenas un año. Doce meses, cinco empresas combinadas y 6.600 millones de dólares en operaciones han culminado en la duodécima mayor E&P petrolera de EEUU, que prevé un crecimiento interanual del 10%.

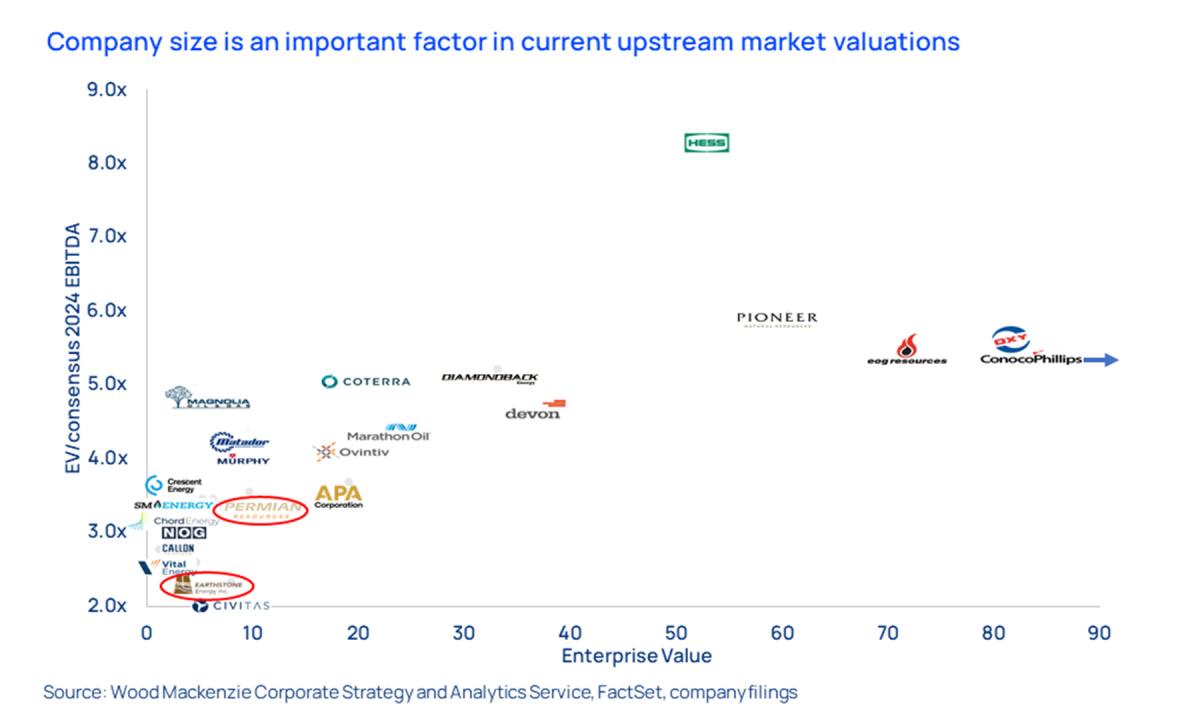

En un informe que Wood Mackenzie publicó esta semana para sus clientes, señalaba una serie de aspectos clave. Uno de ellos es el creciente reconocimiento de que la escala es importante en las valoraciones públicas. Otros factores influyen en la valoración, como el balance, la calidad de la cartera y el riesgo de diversificación/concentración, cada uno de los cuales puede abordarse por otros medios, como la cobertura. Pero no hay nada que se pueda hacer contra la falta de escala, aparte de las fusiones y adquisiciones y/o un crecimiento agresivo.

Será interesante ver si el múltiplo a plazo de PR sube hacia sus homólogas de tamaño similar, y si otras empresas de pequeña y mediana capitalización, actualmente atascadas en el rango de 2x-4x EV/EBITDA a plazo, consideran movimientos similares de escalada.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios