Las dislocaciones comerciales debido a las sanciones, los altos precios de la energía y la interrupción de las instalaciones de producción en la zona de conflicto son tres amenazas principales para la industria de los metales y la minería como resultado de la escalada del conflicto entre Rusia y Ucrania, dice Wood Mackenzie.

El vicepresidente de Wood Mackenzie, Robin Griffin, dijo: “El impacto de cualquier sanción dependerá de la naturaleza exacta de las restricciones impuestas a las empresas y los productos básicos rusos. Por lo general, el comercio ruso se ha mantenido bien durante las sanciones anteriores, pero las políticas anteriores han sido muy específicas, a menudo centradas en individuos y empresas específicas. Un enfoque global a nivel europeo o liderado por la ONU sería un desafío único”.

En su opinión, el resultado más probable de un estricto régimen de sanciones de la UE sería que los productos básicos de origen ruso afectados se redirigieran y un cambio en el comercio haría que la demanda europea se cubriera. Pero el cambio será complicado y, a menudo, hay más restricciones de las esperadas debido a las diferencias de calidad.

Según Wood Mackenzie, los proveedores dudan en desviar toneladas cuando no hay garantía de que las sanciones duren. La prima de precio requerida para justificar el cambio suele ser mucho mayor que un simple análisis del cambio en los volúmenes de oferta y demanda. La prohibición de China sobre las importaciones de carbón australiano ha brindado una lección saludable en ese sentido.

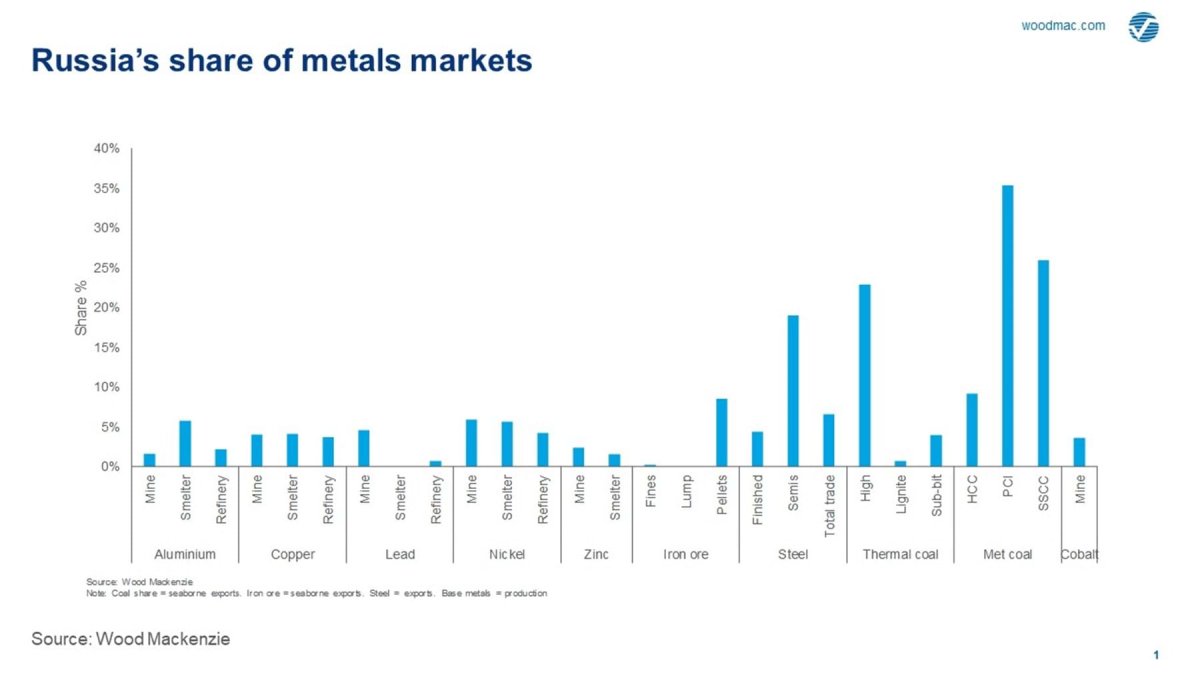

Un análisis de la participación de Rusia en la oferta de los mercados mundiales de metales y minería sugiere que los productos básicos a granel correrían mayor riesgo. Rusia abastece múltiples mercados de productos básicos, pero normalmente representa el 5% o menos de la producción o el comercio de metales básicos y tierras raras. Esta participación se compara con más del 15% de los comercios marítimos de carbón térmico y metalúrgico. Es importante destacar que Rusia suministra a Europa casi todo su PCI (inyección de carbón pulverizado) con bajo contenido de azufre y el 60% de su carbón térmico de alta energía.

Una prohibición general de la UE sobre las importaciones de carbón ruso, por improbable que sea, garantizaría un gran agujero en el suministro de carbón de la UE. Los proveedores de carbón térmico de EEUU y Colombia tendrían dificultades para llenar el vacío, dadas las limitaciones actuales en esos mercados, además de que los carbones de EEUU también pueden traer consigo problemas relacionados con los contenidos de sodio, cloro y azufre. Mientras tanto, el reemplazo de PCI con bajo contenido de azufre sería casi imposible a corto plazo. Australia, el único otro proveedor importante de carbones PCI, ha visto cómo los suministros de PCI al contado se han agotado casi por completo desde mediados de 2021.

Para los metales básicos, el suministro ruso no es insignificante, pero es más probable que las sanciones provoquen cambios en los precios regionales en lugar de globales. En la mayoría de las circunstancias, es probable que China pueda tomar parte del material redirigido desde Europa. Por ejemplo, el 75% de los 300-400 kilotoneladas por año (ktpa) de concentrados de plomo de Rusia van a China, y gran parte del resto termina en Kazajistán.

Otra amenaza importante como resultado de la escalada del conflicto es la posibilidad de que aumenten los precios de la energía, lo que afectará particularmente al suministro de productos intensivos en energía. La relación entre los precios del gas y la electricidad ya se está desarrollando en los mercados de la UE, y cualquier aumento adicional del precio del gas también impulsaría los precios de la electricidad.

Griffin dijo: “El suministro de gas y su impacto en otros mercados energéticos dominan los temores sobre el impacto de un conflicto armado en Ucrania. Toda la actividad industrial en Europa sentirá el efecto de los precios más altos de la energía. Para los mercados de metales y materias primas mineras, la fundición que consume mucha energía es la que corre más riesgo, en particular el aluminio y el zinc, aunque toda la producción de metales básicos y el acero se sentirían afectados”.

La energía constituye casi el 35% del coste de fabricación de aluminio en promedio, y más en algunas fundiciones europeas. Una escalada en los precios de la energía en toda Europa ya ha provocado importantes recortes en la producción de aluminio. Wood Mackenzie estima que una capacidad adicional de 400 ktpa corre el riesgo de cerrarse si los precios de la energía aumentan aún más. Europa representó el 15% del suministro de aluminio ex-China en 2021 y, por lo tanto, los recortes en el suministro podrían tener un efecto material en los precios del metal refinado. La fundición de zinc también es muy vulnerable a las subidas de los precios de la energía. Y con 2,2 millones de toneladas por año (mtpa), Europa representa el 16 % de la producción mundial de zinc refinado.

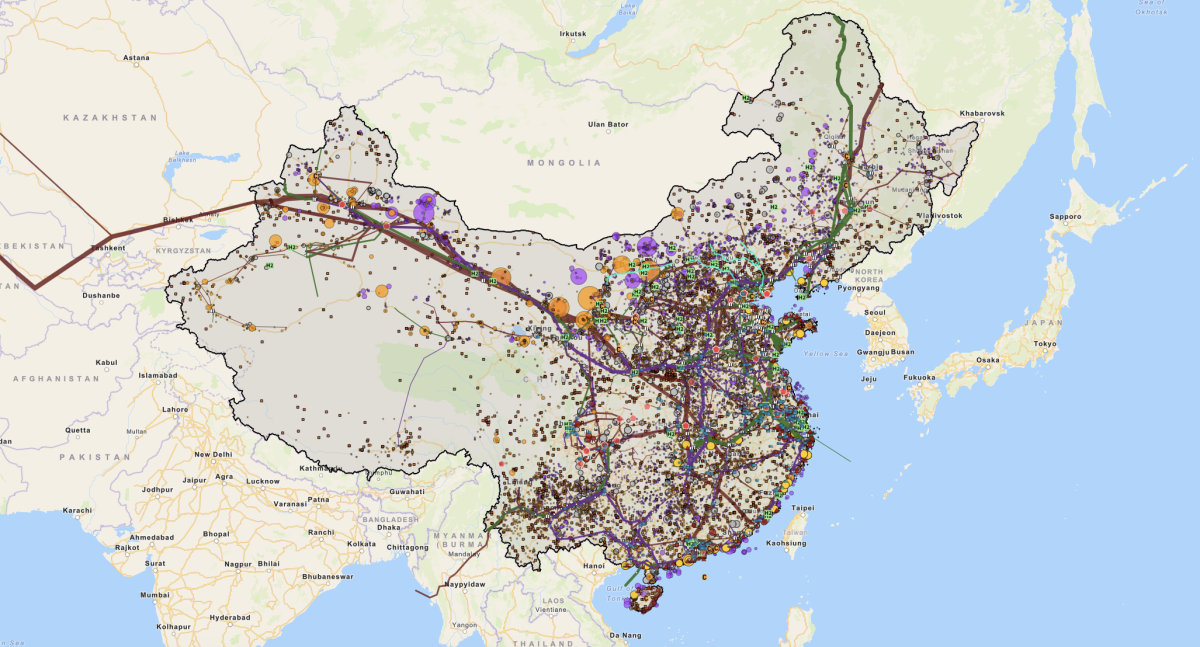

Griffin dijo: “También existen riesgos directos para las instalaciones de producción dentro de la zona de conflicto potencial en Ucrania, especialmente en las regiones fronterizas. El país tiene una larga historia de actividad industrial y cuenta con grandes instalaciones de producción en el sector de los metales y la minería. Pero fuera del sector de graneles, la mayor parte de la producción se encuentra a cierta distancia de la frontera”.

La producción de acero de Ucrania representa una pequeña proporción del suministro mundial y es difícil ver un impacto prolongado en los precios mundiales del acero. Pero las exportaciones de semis de acero sí se registran a escala mundial. Si las 4 mtpa de exportaciones de Ucrania a Europa se ven afectadas, entonces es inevitable que haya más presión alcista sobre los precios del acero en ese mercado.

Las exportaciones de carbón ucraniano casi han desaparecido, pero todavía importan entre 10 y 13 Mt de carbón metalúrgico cada año, de las cuales Rusia y EEUU suelen representar el 65 % y el 25 %, respectivamente. Las importaciones de carbón térmico se mantienen entre 3 y 4 Mt, principalmente de Rusia, EEUU y Kazajistán.

Griffin dijo: “Desde la perspectiva del mercado, el carbón podría verse afectado, ya que los proveedores estadounidenses, polacos o australianos atraen una demanda adicional de las siderúrgicas de Ucrania. Pero eso supone que es logísticamente posible llevar carbón a las acerías. Las entregas a los puertos del Mar Negro ya se están interrumpiendo y no hay garantía de que el carbón importado pueda llegar tierra adentro hacia el este de Ucrania. Para otros metales básicos y productos básicos extraídos, las instalaciones de producción en Ucrania suelen ser pequeñas”.

El impacto final en los mercados dependerá de la extensión geográfica del conflicto y la amplitud de las sanciones de represalia. Las prohibiciones comerciales, si se implementan estrictamente, eventualmente harán que los productos rusos se desvíen a otros mercados.

Griffin dijo: “Pero como hemos visto durante otras intervenciones en el mercado, el reequilibrio puede ser complicado y, por lo general, tiene un impacto en el precio que va más allá de los costos adicionales de obtener un suministro alternativo. No hay duda de que cualquier conflicto se sumaría a la creciente ineficiencia del suministro de productos básicos que ha sido una característica de los mercados en los últimos años, debido al nacionalismo de los recursos, las disputas comerciales y la interrupción de la pandemia”.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios