La situación de precios bajos de los mercados de energía puede poner en riesgo la rentabilidad de los nuevos proyectos de energías renovables. Los expertos coinciden en que, si bien los niveles altos de retorno de la inversión que se habían visto en el pasado serán difíciles de volver a ver, a largo plazo los proyectos continúan siendo rentables. Este artículo es la primera parte del resumen del contenido del webinar organizado por AleaSoft con la participación de Deloitte.

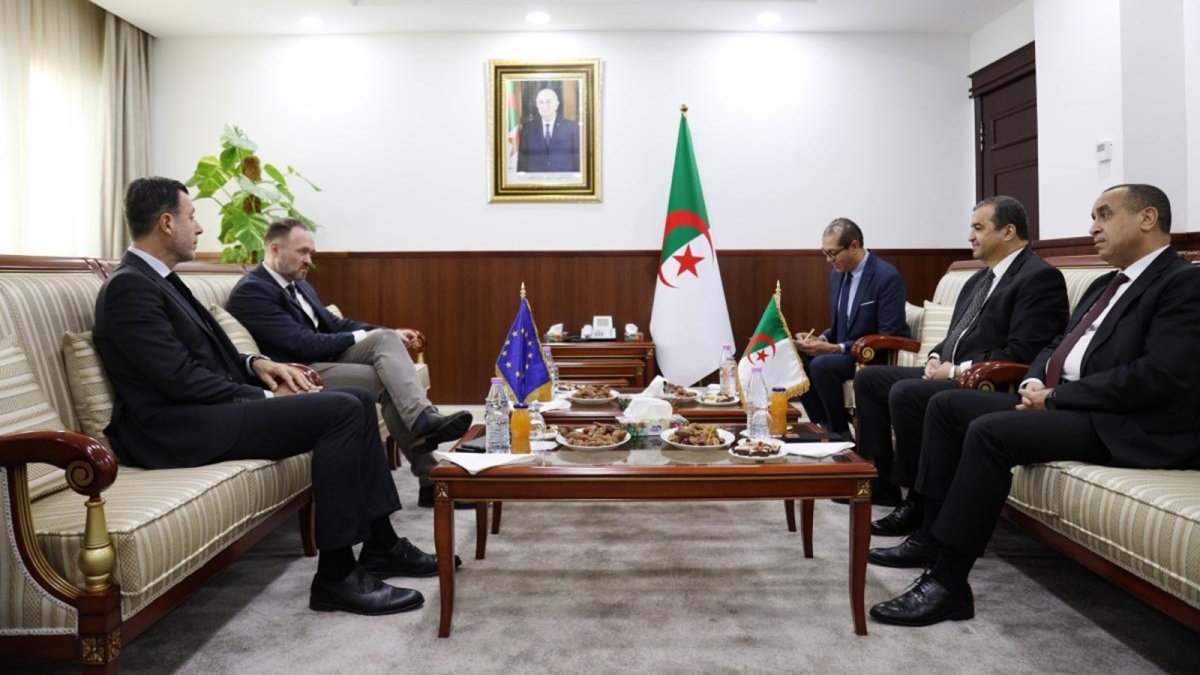

El jueves 29 de octubre tuvo lugar la segunda parte del webinar organizado por AleaSoft “Los mercados de energía en la salida de la crisis económica”. En esta ocasión, el encuentro contó con la participación de dos ponentes de la consultora Deloitte, Pablo Castillo Lekuona, Senior Manager of Global IFRS & Offerings Services y Carlos Milans del Bosch, Partner of Financial Advisory, además de Oriol Saltó i Bauzà, Data Analysis and Modelling Manager en AleaSoft. En la mesa de análisis posterior, se unieron Antonio Delgado Rigal, CEO de AleaSoft y Jaume Pujol Benet, también Partner of Financial Advisory en Deloitte.

El encuentro fue un éxito de participación y, además de analizar el comportamiento de los mercados de energía en Europa durante esta segunda ola de la COVID‑19, se debatió ampliamente sobre el estado de la financiación de los proyectos de energía eólica y fotovoltaica y de la rentabilidad que estos proyectos pueden obtener en el largo plazo. La grabación del evento está disponible aquí.

La rentabilidad de los proyectos de energías renovables

Dada la situación actual de incertidumbre y precios bajos en general en los mercados de energía, la rentabilidad de los nuevos y los existentes proyectos de producción de electricidad a partir de fuentes renovables es un tema que preocupa al sector de la energía en Europa. Las conclusiones del debate, en las que coincidieron todos los ponentes, fueron que, si bien las condiciones han cambiado, los proyectos continúan siendo rentables.

Ahora bien, donde también hubo consenso, fue en que ya no se pueden esperar rentabilidades de dos dígitos como había en 2018 cuando los precios de la energía eran el doble que los actuales. En la actualidad, en la mayoría de los casos, se está hablando de rentabilidades por debajo del 10%, y siempre pensando en la explotación de un proyecto a largo plazo.

La rentabilidad de cada proyecto en concreto dependerá de muchos aspectos del propio proyecto: financiación, tamaño de la deuda, horas equivalentes de producción de energía, etc. Pero también tendrán incidencia aspectos externos al proyecto y uno de los más importantes son los precios del mercado de electricidad.

La necesidad de una “visión propia y formada” del futuro del mercado

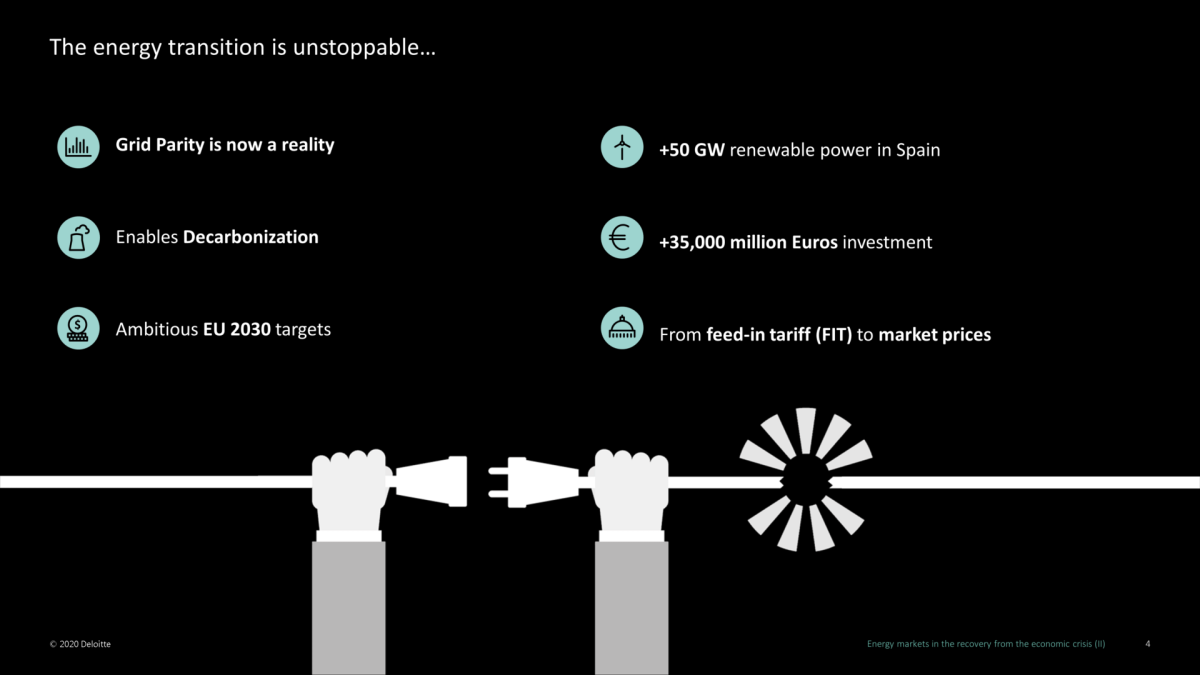

A medida que los nuevos proyectos sin ayudas con esquemas de feed-in tariff van ocupando el mercado de producción de electricidad, el riesgo de precios de mercado pasa a ser la mayor preocupación para los inversores y bancos a la hora de financiar nuevos proyectos. Debido a ello, los ponentes coincidieron en la necesidad de tener una “visión propia y formada” del futuro de los precios de mercados.

No se trata de tener una idea de cuál será la tendencia del precio medio anual o trimestral del mercado en el futuro, es necesario disponer de previsiones horarias de precios en el largo plazo que permitan estimar el precio capturado del proyecto respecto al precio medio del mercado, el conocido como apuntamiento. Esa es la única manera de poder analizar coherentemente los futuros cash-flows del proyecto y establecer la rentabilidad esperada. Si además las previsiones disponen de bandas de confianza con una métrica probabilista, será posible calcular y cuantificar el riesgo asociado al asumir una determinada previsión de precios.

Deja tu comentario

Tu dirección de correo electrónico no será publicada. Todos los campos son obligatorios